Содержание

- 1 Как проверить, — платит ли ваш работодатель страховые взносы на ваш пенсионный счет? И что делать, если вы обнаружите нарушения?

- 2 Сколько налогов платит работодатель за сотрудника

- 3 Перечисляет ли работодатель НДФЛ с зарплаты работника, можно проверить в Личном кабинете

- 4 Как узнать платит ли работодатель налоги?

- 5 Выводим на чистую воду

- 6 Что делать, если налог платят неправильно?

- 7 Резюмируем

- 8 Как проверить оплату ндфл работодателем

Как проверить, — платит ли ваш работодатель страховые взносы на ваш пенсионный счет? И что делать, если вы обнаружите нарушения?

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

06 октября 2015 13:10

Нарьян-Мар, 6 октября 2015 года. Отделение Пенсионного фонда России по Ненецкому автономному округу призывает работающих граждан помнить о своих пенсионных правах, непременным условием формирования которых являются обязательные платежи работодателей за своих работников в Пенсионный фонд, формируя тем самым его пенсионный капитал, — основу будущей пенсии.

Чтобы проверить законопослушность своего работодателя, гражданин в любое время может посмотреть, поступают ли положенные взносы на его пенсионный счет. Сегодня узнать о состоянии Вашего индивидуального лицевого счета в соответствии со статьей 14 Федерального закона от 01.04.1996 №27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» возможно следующими способами:

- Через портал www.gosuslugi.ru.

Пройдя регистрацию на Едином портале государственных и муниципальных услуг, можно получить информацию о состоянии пенсионного счета в режиме он-лайн.

Личном кабинете застрахованного лица в разделе «О сформированных пенсионных правах». Доступ к сервису имеют все пользователи, зарегистрированные на сайте www.gosuslugi.ru.

- Через клиентскую службу территориальных органов ПФР.

Необходимо обратиться с паспортом и страховым свидетельством (СНИЛС) в территориальный орган ПФР по месту регистрации и написать заявление. Вам либо по почте будет направлено извещение о состоянии индивидуального лицевого счета, либо предоставлена выписка из индивидуального лицевого счета непосредственно в клиентской службе.

Порядок обращения аналогичен порядку обращения в клиентскую службу территориальных органов ПФР.

- Через кредитные организации.

Подобную услугу могут оказывать кредитные учреждения (в том числе на территории Ненецкого автономного округа: ОАО «Сбербанк России»), при условии, если Вы являетесь клиентом этого банка.

Отделение ПФР по НАО советует периодически проверять и внимательно изучить информацию на Вашем индивидуальном лицевом счете, полученную из указанных источников, сравнив ее с ожидаемыми Вами суммами. Если Вы обнаружили расхождение между ожидаемыми и реально отраженными суммами на Вашем индивидуальном лицевом счете, то, что можно предпринять?

В первую очередь, следует обратиться к своему работодателю с требованием оформить с Вами трудовой договор, где четко отразить все условия оплаты труда.

Если работодатель не согласен, можно обратиться:

- В Государственную инспекцию труда Ненецкого автономного округа.

Здесь Вы можете получить бесплатную консультацию, оставить заявление о нарушении трудовых прав.

- В налоговую инспекцию по местонахождению работодателя.

Вы можете проинформировать (в том числе анонимно) налоговую инспекцию о фактах неполной уплаты Вашим работодателем налогов с выплачиваемой Вам заработной платы. Учитывая позицию налоговых органов, направленную на борьбу с выплатой «серых» зарплат, данное заявление может послужить основанием для проведения налоговой проверки, поскольку неуплата налога с выплаченного работнику неофициального вознаграждения является налоговым правонарушением.

- В правоохранительные органы (в том числе в прокуратуру).

Вы можете написать заявление о нарушении трудовых прав, на основании которого будет проводиться проверка Вашего работодателя.

С подобными делами следует обращаться в суд общей юрисдикции по месту юридического адреса организации (работодателя) с исковым заявлением.

- В профсоюзную организацию (в случае наличия таковой на предприятии).

Здесь Вам помогут защитить Ваши трудовые права. Вы вправе обратиться также в отраслевой комитет профсоюза или в областную Федерацию профсоюзов.

При этом для более оперативного принятия мер во всех инстанциях необходимо предоставить подробную информацию в отношении Вашего работодателя (наименование организации (индивидуального предпринимателя), ИНН, адрес фактического месторасположения, место выдачи заработной платы, когда и кем выдается заработная плата, сумма заработной платы по ведомости и сумма «в конвертах», копии документов, подтверждающие факт выдачи заработной платы в «конвертах» и т.д.).

Обо всех фактах нарушения отдельными работодателями трудового законодательства и выплаты зарплаты «в конверте» можно сообщать в ОПФР по Ненецкому автономному округу.

Телефон доверия для обращения граждан по фактам выплаты «серой» зарплаты: 8(81853) 2-12-51

Пресс-служба

Отделения Пенсионного фонда РФ

по Ненецкому автономному округу

Сколько налогов платит работодатель за сотрудника

При этом фирма также должна заниматься отчислениями во внебюджетные фонды, формирующие в дальнейшем социальные гарантии для сотрудника. Сумма налогов набегает весомая.

Наиболее известен налог на доходы физических лиц, или попросту НДФЛ. Про него знает каждый работающий человек.

Фирма, на которую работает сотрудник, выступает налоговым агентом и обязана высчитать, вычесть из заработной платы и передать налоги государству.

Формула расчета налогов на доход физического лица очень проста: НДФЛ = (доход работника – налоговые вычеты) * налоговая ставка Как мы помним, налоговая ставка равняется 13%.

Как узнать платит ли работодатель налоги за работника

652 (Регионы) Это быстро и бесплатно!

- В прокуратуру. При обращении в эту инстанцию важно ссылаться на конкретные статьи Трудового Кодекса, перечисляя нарушения;

- В суд.

Поскольку в этом случае индивидуальный предприниматель выступает в качестве работодателя для своих сотрудников. И они обязаны выплачивать все полагающиеся им взносы.

Наличие «белой» зарплаты – это еще не гарантия того, что работодатель честен. Он может как бы случайно не платить взносы и налоги за сотрудника, чтобы сэкономить немного денег для себя. И в дальнейшем это скажется непосредственно на работающем гражданине.

Есть несколько путей, чтобы узнать, поступают ли отчисления на будущую пенсию:

- Через Госуслуги (www.gosuslugi.ru);

- Лично.

- Через сайт Пенсионного фонда (www.pfrf.ru);

В первом случае достаточно просто зарегистрироваться на портале и заказать выписку о состоянии пенсионного счета.

Проверить отчисления ндфл в налоговой

Законопослушный работодатель должен предоставлять соответствующие выписки каждый месяц. Если он этого не делает, работник вправе узнать почему; Если работодатель не платил налоги Если работник узнал, что работодатель не платит налоги, то может обратиться:

- В налоговую инспекцию.

- В трудовую инспекцию. Жалобу можно оформить в виде электронной заявки на официальном сайте организации, либо обратившись с соответствующим заявлением в местное отделение лично;

Важно Для предоставления доступа к страховым отчислениям работодателя нужно подать соответствующее заявление.После рассмотрения заявления, информация о налогах будет предоставлена гражданину выбранным способом: в качестве письма на электронную почту, либо в качестве бумажной выписки, которую можно будет получить в самом отделении Фонда.

- Обратиться в многофункциональный центр. В день обращения нужно предоставить документ, удостоверяющий личность, а также страховое свидетельство.

Как проверить оплату ндфл работодателем

При этом отделение, в которое нужно обратиться, должно обслуживать именно тот участок, на котором находится организация работодателя; После подачи заявления налоговый орган может организовать проверку указанный фирмы и вывести «на чистую воду» факт «черных» выплат сотрудникам, что может негативно сказаться на самих работниках.

- В прокуратуру. При обращении в эту инстанцию важно ссылаться на конкретные статьи Трудового Кодекса, перечисляя нарушения;

- В суд.

В фонды страхования с каждой зарплаты работника отчисляется определенный процент, не менее 30% от общей суммы заработка:

- в страховую часть будущей пенсии работника – 16% (22% для лиц старше 1967 года рождения);

- на страхование по временной нетрудоспособности – 2,9%;

- в накопительную часть пенсии – 6% (для работников старше 1967 года рождения не отчисляются);

- в фонд медицинского страхования – 5,1%;

Как проверить, — платит ли ваш работодатель страховые взносы на ваш пенсионный счет?

И что делать, если вы обнаружите нарушения?

Доступ к сервису имеют все пользователи, зарегистрированные на сайте www.gosuslugi.ru.

- Через клиентскую службу территориальных органов ПФР.

Необходимо обратиться с паспортом и страховым свидетельством (СНИЛС) в территориальный орган ПФР по месту регистрации и написать заявление.

Вам либо по почте будет направлено извещение о состоянии индивидуального лицевого счета, либо предоставлена выписка из индивидуального лицевого счета непосредственно в клиентской службе.

Порядок обращения аналогичен порядку обращения в клиентскую службу территориальных органов ПФР.

- Через кредитные организации.

Подобную услугу могут оказывать кредитные учреждения (в том числе на территории Ненецкого автономного округа: ОАО «Сбербанк России»), при условии, если Вы являетесь клиентом этого банка.

Отделение ПФР по НАО советует периодически проверять

Подоходный налог (НДФЛ) за работников в 2019 году

НДФЛ за работника рассчитывается по следующей формуле: НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается календарный год.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца, за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ). Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам). С 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму .

Как проверить платит ли работодатель налоги за работника?

Минусом данного способа является необходимость электронной регистрации, которая может занять некоторое время.

Сделать это можно, воспользовавшись электронной подписью (если есть) или дойдя в отделение, где оформляют регистрацию на сайте Государственных услуг. После успешной идентификации личности нужно зайти в свой личный кабинет, воспользовавшись паролем и логином, который придет на почту или скажет сотрудник отделения, где гражданин подтверждал личности. В поиске нужно указать «Проверка пенсионного счета», после чего на экране появится необходимая информация.

Можно ли проверить платит и работодатель налоги

Они могут не производиться в том случае, если работник не устроен официально или работодатель намеренно скрывается от налоговых выплат, фактически обворовывая работника и государство. Реже отсутствие выплат связано с халатностью сотрудников бухгалтерского отдела.

Узнать о пенсионных отчислениях можно в нескольких органах: Клиентские отделы местных отделений Пенсионного фонда РФ.

Для получения выписки необходимо обратиться в отделение ПФР по месту регистрации и написать заявление.

Обращение в ближайший МФЦ для получения информации о пенсионных отчислениях практически не отличается от обращения в отделения ПФР; Кредитные организации (банки).

Как узнать, платит ли работодатель налоги за работника?

Организация берет на себе расходы дополнительно к зарплате подчиненного.

Размер взносов различается в зависимости от компании. Для организаций, деятельность которых связана со спортом, детьми, образованием, строительством и другими «льготными»направлениями, процентная ставка снижается. Могут не производиться отчисления в часть фондов.

Узнать о принадлежности организации к льготным направлениям можно по коду деятельности.

Еще одним нюансом являются ежегодные лимиты. После того, как облагаемый налогом доход гражданина превысит определенную сумму, процентная ставка для взносов понижается.

Проверить отчисления ндфл в налоговой

[attention]В любом случае, подать нужные сведения даже после успешной сдачи справок о доходах требует законодательство. Так налоговый агент защитит свою организацию от претензий со стороны налоговых структур и штрафных санкций.

[/attention]Ключевые показатели для проверки перед подачей справок в ФНС Кроме персональных сведений о получателе дохода, бухгалтерия предприятия должна перепроверить некоторые обязательные данные и показатели, которые содержатся в справках 2-НДФЛ.

НДФЛ. Сегодня вы узнаете:

-

Что проверяется в процессе этой проверки. Какую документацию у вас могут истребовать. Когда проверка может быть назначена.

Проверка 6-НДФЛ и 3-НДФЛ может быть камеральной и выездной. Проведение выездной проверки по НДФЛ Проверка декларации 3-НДФЛ Срок проверки Как проходит процедура Как узнать статус проверки

Платит ли работодатель налоги за работника?

К таковым относится Пенсионный фонд РФ (ПФР), Федеральный фонд обязательного медицинского страхования (ФФОМС) и Фонд социального страхования (ФСС).

В фонды страхования с каждой зарплаты работника отчисляется определенный процент, не менее 30% от общей суммы заработка:

- в накопительную часть пенсии – 6% (для работников старше 1967 года рождения не отчисляются);

- на страхование от несчастного случая на производстве – процент зависит от класса профессионального риска.

- в страховую часть будущей пенсии работника – 16% (22% для лиц старше 1967 года рождения);

- в фонд медицинского страхования – 5,1%;

- на страхование по временной нетрудоспособности – 2,9%;

Один из самых простых способов узнать о том, делаются ли ежемесячные пенсионные отчисления – обратиться в бухгалтерию своей организации.

Они могут не производиться в том случае, если работник

Как проверить начисляет ли мне работодатель ндфл

Получить доступ к личному кабинету могут все пользователи портала Госуслуги или единой системы идентификации и аутентификации ЕСИА, отдельной регистрации не требуется. Для получения информации о пенсионных отчислениях необходимо иметь на сайте Госуслуги подтвержденную учетную запись. Для получения информации о состоянии лицевого счета потребуется пройти процедуру идентификации личности одним из трех способов:

- заказав код идентификации по Почте России;

- предъявив в ближайшем центре обслуживания свой паспорт и СНИЛС (адреса центров можно узнать на сайте);

- использовав электронную подпись или УЭК (универсальную электронную карту).

После идентификации личности на сайте подается заявление о получении необходимых сведений о состоянии и истории индивидуального лицевого счета (ИЛС).

Внимание По желанию эти сведения можно сохранить на компьютере, распечатать

Как проверить выплаченные предприятием ндфл

В этом столбце написана сумма ваших официальных зарплат за весь период работы на текущего работодателя. Прежде чем считать вашу среднюю за месяц официальную заработную плату, посмотрите в начале документа, и узнайте на какое число сформирована справка: После этого отсчитайте число полных отработанных месяцев и разделите сумму заработка из первого столбца на это число.

Инфо Именно эта сумма и является вашим официальным доходом и именно с такой суммы у вас официально формируется пенсия.

Размер официальной заработной платы влияет не только на формирование пенсии. Например, вероятность получить кредит или ипотеку под более низкий процент гораздо выше.

Сколько налогов платит работодатель за сотрудника

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Налогообложение – известная тема. Каждый работник уплачивает с заработной платы подоходный налог. Но это ещё не всё. Ведь его начальство тоже платит за него. Какие налоги вообще отчисляет работодатель? Сколько он должен заработать, чтобы обеспечить сотруднику достойную плату? То, о чем зачастую не знают рядовые работники, но что заставляет фирму отдавать больше денег государству.

Какими налогами облагается заработная плата

Делать отчисления государству обязаны как непосредственно сотрудник, так и его работодатель. Как известно, НДФЛ (налог на доход физлица) – это еще не все деньги, которые государство получает за каждого работника.

Конкретно сотрудник должен платить только НДФЛ. Этим должен заниматься его работодатель. При этом фирма также должна заниматься отчислениями во внебюджетные фонды, формирующие в дальнейшем социальные гарантии для сотрудника. Сумма налогов набегает весомая.

Наиболее известен налог на доходы физических лиц, или попросту НДФЛ. Про него знает каждый работающий человек. Этот налог составляет 13% от размера заработной платы сотрудника-резидента РФ и 30% дохода нерезидента РФ.

НДФЛ (подоходный налог) высчитывается ежемесячно в день получения сотрудником зарплаты. Если последний получал деньги дозированно (например, был аванс), то вычеты все равно происходят раз в месяц, но со всех заработанных за этот период финансов.

Фирма, на которую работает сотрудник, выступает налоговым агентом и обязана высчитать, вычесть из заработной платы и передать налоги государству.

Как высчитать размер НДФЛ

Формула расчета налогов на доход физического лица очень проста:

НДФЛ = (доход работника – налоговые вычеты) * налоговая ставка

Как мы помним, налоговая ставка равняется 13% . Под налоговыми вычетами подразумеваются льготы, получаемые гражданами РФ в качестве уменьшения налоговой базы. То есть от 100 тысяч рублей работодатель будет обязан отнять 13 тысяч и отправить государству.

Внебюджетные фонды

Помимо НДФЛ работодатель также обязан обеспечить своего работника социальными благами. То есть уплатить за него взносы во внебюджетные фонды, которые отвечают за социальное обеспечение граждан:

- Пенсионный фонд РФ;

- Фонд обязательного медицинского страхования (ФФОМС);

- Фонд социального страхования (ФСС).

Но, если НДФЛ работодатель уплачивал непосредственно с дохода сотрудника (его оклада), то делать взносы он обязан из своих средств.

Работодатель выплачивает 30% от уровня зарплаты работника из своего кармана. Если считать вместе с НДФЛ, размер налогов на одну зарплату – 43% .

Как получился такой процент? Давайте считать.

Работодатель обязан позаботиться о пенсии своего работника. Для этого он отчисляет определенную сумму в Пенсионный Фонд РФ (или выбранный сотрудником негосударственный пенсионный фонд), чтобы в дальнейшем работник мог получать достойную пенсию.

Размер взноса в ПФ – 22% от оклада сотрудника, если его заработная плата менее 876 тысяч рублей. Когда зарплата переваливает за эту сумму, работодатель должен будет уплачивать 10% .

Каждый квартал фирма также обязана предоставлять ПФ сведения о сотрудниках и выплатах в их пользу.

Социальное страхование

| Видео (кликните для воспроизведения). |

В случае травм или других ситуаций, которые делают работника временно нетрудоспособным, ФСС должен будет обеспечить компенсацию пострадавшему. Но для этого работодатель должен уплачивать налоги еще и в этот фонд.

Тариф – 2,9% от зарплаты работника. Но это ещё не все. Фонд социального страхования также отвечает за страхование работающих граждан от несчастных случаев или травм на работе. Для каждой фирмы тариф рассчитывается отдельно. Но любой работодатель обязан дополнительно делать взносы в размере от 0,2% до 8,5% от заработной платы работника.

Но в случае, когда заработная плата превышает сумму в 755 тысяч рублей, с фирмы снимаются обязательства по уплате взносов за работника в ФСС.

Медицинское страхование

Бесплатная медицинская помощь населению обеспечивается благодаря налогам, которые уплачивают трудоспособные граждане страны. Работодатель отправляет 5,1% от зарплаты каждого сотрудника в ФФОМС, тем самым поддерживая медицину Российской Федерации.

Конечно, эти деньги идут не только на конкретного сотрудника. Но в случае необходимости он может получить медицинскую помощь на достойном уровне.

Сколько должна заработать компания, чтобы выплатить зарплату

В качестве примера возьмем сотрудника с зарплатой в 100 тысяч рублей без вычета НДФЛ.

Зарплата + взнос в ПФР (22%) + взнос в ФФОМС (5,1%) взнос в ФСС (2,9%).

Для общей системы налогообложения расчет будет следующим:

100000 + 22000 + 5100 + 2900 = 130000 рублей.

А на руки сотрудник получит 87 тысяч рублей, поскольку нужно будет выплатить еще и НДФЛ.

Отличия для ИП

Индивидуальные предприниматели тоже обязаны платить налоги за своих сотрудников и себя. На ИП лежит обязанность отчислять государству НДФЛ и делать взносы в Пенсионный фонд и ФСС. Но, поскольку заработной платы у предпринимателя нет, рассчитывать суммы придется в зависимости от непосредственного дохода.

Если доход ИП не дотягивает до 300 тысяч рублей, то в год за себя он должен перечислить:

- 23400 рублей в Пенсионный фонд;

- 4590 рублей в Фонд социального страхования.

В случае, когда доход ИП более 300 тысяч рублей, к этим суммам придется добавить еще и 1% от дохода, который превышает нижнюю границу.

Но даже если предприниматель платит минимальную сумму в ФСС, получать пособия по болезни или травме он не может. Для этого ему придется доплачивать хотя бы до 2610 рублей в год.

Для сотрудников ИП условия те же, что и для других фирм. Поскольку в этом случае индивидуальный предприниматель выступает в качестве работодателя для своих сотрудников. И они обязаны выплачивать все полагающиеся им взносы.

Как узнать, платит ли фирма налоги за работника

Наличие «белой» зарплаты – это еще не гарантия того, что работодатель честен. Он может как бы случайно не платить взносы и налоги за сотрудника, чтобы сэкономить немного денег для себя. И в дальнейшем это скажется непосредственно на работающем гражданине.

Есть несколько путей, чтобы узнать, поступают ли отчисления на будущую пенсию:

В первом случае достаточно просто зарегистрироваться на портале и заказать выписку о состоянии пенсионного счета. Для этого ничего не нужно делать – все происходит в онлайн-режиме.

Подробная инструкция проверки состояния пенсионного счёта на портале Госуслуг

После авторизации на портале Госуслуг переходим в услугу: «Извещение о состоянии лицевого счета в ПФР». Если не хотите искать её в справочнике услуг, просто перейдите по ссылке

Далее нажимаем кнопку Получить услугу и заполняем необходимые данные. Через 2 минуты в личном кабинете вам будет доступна выписка по вашему пенсионному счёту, где вы и сможете посмотреть, платит ли ваш текущий работодатель за вас налоги и с какой величины заработной платы.

Сайт Пенсионного фонда тоже не представляет сложности. Для его использования необходим аккаунт на сайте Госуслуг. Но здесь достаточно просто войти в личный кабинет и найти там раздел «О сформированных пенсионных правах». В нем будет вся необходимая информация.

Подробный алгоритм проверки состояния пенсионного счёта на сайте пенсионного фонда

Первым делом вам необходимо зайти на сайт пенсионного фонда:

Далее, если вы уже ранее регистрировались на сайте Госуслуг, то вам надо просто нажать кнопку Войти. После того как вы авторизуетесь на портале, переходите в раздел Заказать справку (выписку): о состоянии индивидуального лицевого счёта:

После того как перейдёте в саму услугу нажмите кнопку Запросить. В разделе История обращений появится ваша выписка:

Заветный документ появится в истории приблизительно через 2 минуты.

Что делать после получения документа

Документ вы получаете в электронном виде в формате PDF. Перейдите к пункту Сведения о величине индивидуального пенсионного коэффициента (ИПК) и его составляющих . Вы уведите следующую таблицу:

В столбце Работодатель ищите своего текущего работодателя . Если работодателя в столбце нет, а вы уже проработали более 2 месяцев, то скорее всего вы работаете не официально. Если вы нашли своего работодателя, то обратите внимание на столбец Сумма выплат и иных вознаграждений, начисленных в пользу застрахованного лица, руб.коп . В этом столбце написана сумма ваших официальных зарплат за весь период работы на текущего работодателя. Прежде чем считать вашу среднюю за месяц официальную заработную плату, посмотрите в начале документа, и узнайте на какое число сформирована справка:

После этого отсчитайте число полных отработанных месяцев и разделите сумму заработка из первого столбца на это число. Именно эта сумма и является вашим официальным доходом и именно с такой суммы у вас официально формируется пенсия. Размер официальной заработной платы влияет не только на формирование пенсии. Например, вероятность получить кредит или ипотеку под более низкий процент гораздо выше.

Если же нет желания пользоваться интернетом, придется выяснять честность работодателя лично. Для этого можно обратиться в МФЦ или территориальные органы Пенсионного фонда. Достаточно лишь взять с собой СНИЛС, паспорт и лично прийти в отделение. Там придется написать заявление на получение извещения о состоянии своих пенсионных накоплений. Выписка будет выдана мгновенно или отправлена по почте.

На комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Перечисляет ли работодатель НДФЛ с зарплаты работника, можно проверить в Личном кабинете

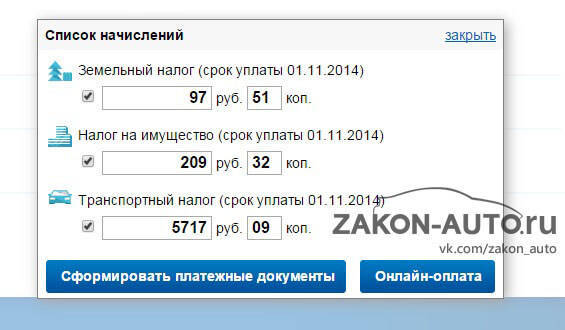

Данные можно найти в разделе «Налог на доходы ФЛ и страховые взносы» – «Сведения о справках по форме 2-НДФЛ». В настоящее время популярность сервиса увеличивается. По итогам первого полугодия 2017 года к «Личному кабинету» подключены свыше 200 тысяч калининградцев.

И такая статистика не случайна. Ведь сегодня сотрудникам необходимо контролировать, насколько добросовестно работодатель выполняет обязанности налогового агента, то есть своевременно и в полном объеме удерживает и перечисляет в бюджет налог с их заработной платы. «Серые» зарплаты, с которых не выплачиваются налоги и взносы, ограничивают работника в социальных гарантиях, например, при получении налоговых вычетов, при оформлении кредитов, отрицательно сказываются на размере социальных пособий и будущей пенсии.

Как узнать платит ли работодатель налоги?

Каждый месяц из нашей официальной заработной платы магическим образом «исчезают» 13%, именуемые НДФЛ. Разбираемся, что это за четыре буквы и как проверить платит ли работодатель налоги.

Добросовестный работодатель, который живет в согласии со своей совестью и органами федеральной налоговой службы, ежемесячно делает отчисления:

Попробуем посчитать, сколько бы налогов платил человек с «серой зарплаты» в 50 тысяч рублей, будь она официальной:

Вид платежа

Сколько процентов

Ваша зарплата: 50 тысяч

13% с начисленной зарплаты

в фонд медицинского страхования

в фонд социального страхования

страхование жизни (в зависимости от опасности производства);

от 0,2% (зависит от вида деятельности)

Контролирует подобные вопросы узаконенного грабежа — федеральная налоговая служба. Именно это ведомство сильно заинтересуются организацией, если заподозрит её в нечестности.

Все отчисления, кроме НДФЛ, работодатель платит самостоятельно, не вычитая эту сумму из заработной платы сотрудника. В случае с налогом на доходы работодатель выступает в качестве налогового агента, поэтому схема немного меняется.

Давайте разбираться

НДФЛ (налог на доходы физического лица) – это прямой налог, который платят налоговые резиденты и нерезиденты. Резидентами признаются физические лица, которые находятся на территории России более 183 дней. Граждане автоматически считаются таковыми. Нерезиденты – лица, прибывающие в стране менее 6 месяцев, но работающие и получающие постоянный или единовременный доход. Ставка для резидентов 13%, для нерезидентов процент выше и составляет 30%. Это регулируется статьей 207 НК.

Раз это прямой налог, платить его святая обязанность самого физического лица. Грубо говоря, мы каждый месяц должны перечислять в налоговую службу 13% от нашего оклада. Работодатель берет на себя функции налогового агента и благородно делает это за нас. Если он этого не делает, то юридически нарушает требования налогового кодекса не только он, но и налогоплательщик.

НДФЛ рассчитывается по формуле: (оклад — налоговый вычет)* налоговая ставка.

Право на налоговый вычет получает гражданин, у которого на иждивении 1 или более детей (чем больше детей, тем больше налоговый вычет), обремененный долговыми обязательствами по ипотеке, занимающийся благотворительностью, проходящий лечение и так далее. Вычет может учитываться каждый месяц или раз в год (в этом случае в конце года вам вернут неучтенную сумму). Доходом не считаются единовременные выплаты и пособия (по беременности и уходу за ребенком и проч.), а также алименты.

Пенсионные отчисления – это ваши заботы, инвестиция в будущее, так скажем. ПФР не всполошится, если заметит, что ваш пенсионный счет пополняется в недостаточном объеме (если государству не потребуется срочный займ). А вот налоговая не одобрит, если узнает, что вы не выплачиваете положенные взносы.

Подводные камни

Платит ли работодатель налоги за работника – это один вопрос. Другой, не менее важный – какую сумму он использует при расчете отчислений.

Хитрые работодатели часто водят за нос налоговую службу и «показывают» не весь реальный доход своих сотрудников. Они используют «микс» из серой (не отраженной в налоговой документации) и белой (официальной) зарплаты.

Объясним:

Фактически вы можете зарабатывать 50 000, а юридически (согласно данным у налоговой) – 10 000. Следовательно, НДФЛ вы платите не 6 500, а всего лишь 1 300.

Казалось бы, проблемы нет: налог формально уплачен, а в вашем распоряжении не 43 500, а 48 700. Живи и радуйся, экономия 5 200.

Собственно на этом плюсы заканчиваются. Учитывайте, что все отчисления в страховые фонды рассчитываются тоже от 10 000. Значит пенсия у вас будет маленькая, пособие по безработице (если оно понадобится) мизерное и т.д. Еще вы столкнетесь с рядом проблем финансового плана:

- Велика вероятность, что вам не одобрят кредит, если он вам понадобится. Для банка вы неплатежеспособный клиент (в большинстве случаев сотрудники банков руководствуются справкой 2-НДФЛ).

- Вы лишаете себя права на налоговый вычет. А речь идет о неплохих суммах:

- обучение — до 13% от стоимости обучения

- лечение — до 120 000 рублей в год.

- покупка или строительство жилья — до 3 млн. рублей (максимально возможная общая сумма выплат).

Посмотреть все положенные вычеты можно на сайте ФНС.

Выводим на чистую воду

После озвученных сумм у любого здравомыслящего человека должен возникнуть вопрос: как узнать платит ли работодатель налоги?

- По идее когда вы получаете заработную плату, бухгалтер (или сам работодатель) отдает вам ведомость, в простонародье именуемую «квиточек», с подробностями о начислении ЗП. Там же указывается размер НДФЛ.

- Если ведомость вам по каким-то причинам не дают, обратитесь в бухгалтерию (или к руководителю) с просьбой выдать вам справку 2-НДФЛ. Здесь содержатся подробности о ваших доходах, отчислениях и вычетах.

Проверить платит ли работодатель налоги за работника можно на сайте федеральной налоговой службы — nalog.ru. Для этого войдите в личный кабинет. Доступ к нему можно получить при личном визите в МФЦ или в отделение налоговой (не обязательно по месту прописки). По другому процедуру регистрации пройти нельзя. При себе нужно иметь паспорт, СНИЛС и ИНН.

Доступ также можно получить через портал Госуслуги — gosuslugi.ru, в разделе налоги (автоматический переход в личный кабинет налогоплательщика). Важно, чтобы учетная запись была подтверждена (письмом по почте, электронной подписью, через государственные ведомства). После авторизации можно найти всю интересующую вас информацию по налогам.

Можно воспользоваться «дедовским» способом и запросить «бумажную» выписку. Для получения сведений о состоянии индивидуального счета налогоплательщика необходимо обратиться в многофункциональный центр или в налоговую. Время предоставления услуги и изготовления документов – 10 дней после обращения.

Что делать, если налог платят неправильно?

В этой ситуации первое, что нужно сделать – поговорить с руководителем. Велика вероятность, что получится договориться перевести вас на «белую» оплату труда. Если руководство отказывается идти навстречу, нужно прибегнуть к помощи налоговой, правоохранительных органов, судебных инстанций общих юрисдикций (маленький спойлер: после этого придется поменять работу).

- Федеральная налоговая служба принимает анонимные заявления. Информация послужит поводом для проверки. В случае выявления нарушений работодателю придется заплатить большой штраф.

- Правоохранительные и судебные органы будут действовать в открытую и вы выступите в качестве заявителя (истца).

- Подобный произвол работодателя также заинтересует Трудовую инспекцию.

При обращении в ведомство нужно указать подробную информацию об организации. Неуплата работодателем налога – нарушение закона. Он взял на себя обязанности налогового агента, беря вас на работу. Вместе с ним нарушителем становитесь и вы.

Резюмируем

Здравомыслящий гражданин должен следить за тем, как формируется его будущая пенсия, отчисляет ли работодатель средства в фонды обязательного страхования и следить за тем, выплачен ли НДФЛ. Пускать на самотек эти вопросы – безрассудно. Своим бездействием вы поощряете «теневую» экономику, которая мешает всем пользоваться законными правами. Неуплата налогов ведет к дефициту бюджета, поэтому многие социальные программы реализоваться не могут, от чего пострадаете в том числе и вы.

Посмотреть состояние своих счетов можно через государственный портал, выполнив определенные, несложные шаги.

Работодателям стоит помнить только одно: сколько от налоговой не бегай, она все равно догонит.

Как проверить оплату ндфл работодателем

Подавляющее большинство налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями. Работодатели, выступая в роли налоговых агентов, обязаны с доходов, выплачиваемых своим сотрудникам, рассчитывать, удерживать и перечислять в бюджет НДФЛ. При этом подоходный налог НДФЛ работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам , так и с выплат физическим лицам по договорам гражданско-правового характера.

Предлагаем Вам скачать самые современные браузеры. Они бесплатны, легко устанавливаются и просты в использовании. Подготовить документы в ФНС. Заявка на звонок. Налоговое планирование — почему это важно.

Перечисляет ли работодатель НДФЛ с зарплаты работника, можно проверить в Личном кабинете

То есть налоговая база рассчитывается по формуле:. После того как налоговая база по НДФЛ определена, можно переходить к расчету самого налога по формуле:.

Для расчета НДФЛ, который необходимо удержать из доходов работника за текущий месяц, нужно воспользоваться еще одной формулой:. Не забудьте, что НДФЛ исчисляется в полных рублях. Определим сумму НДФЛ, удерживаемую из доходов работницы за апрель месяц.

Бывает, что еще в момент трудоустройства работодатель договаривается с будущим работником о сумме зарплаты, которая будет выплачиваться ему на руки. Для этого можно воспользоваться следующими формулами:. То есть налог рассчитывается по формуле:. Например, высококвалифицированные иностранные специалисты. Используется для индексации зарплаты.

Используется для регулирования зарплаты. Используется для расчёта отдельных показателей. Задавать вопросы и отвечать на них могут только зарегистрированные пользователи. Авторизуйтесь или Зарегистрируйтесь. СМС с кодом отправлено на ваш номер телефона. Журнал и сервисы для бухгалтеров. Подписаться на журнал. Получить демодоступ к журналу.

Связаться с нами. Форум для бухгалтера:. Подписывайтесь на наш канал в Я ндекс. Осталось 5 дней. НДФЛ с выплат работникам, уплата за июль г. Календарь сдачи отчетности в году. Cроки уплаты налогов в году. Производственный календарь на год. Новый бухгалтерский семинар от Издательства. Просроченная налоговая переплата.

ЕНВД доживает последние годы. Сроки хранения кадровых и бухгалтерских документов изменятся. Что нужно сделать с 29 июля по 2 августа. ПФР готовит бланки новой отчетности. Расширен перечень не облагаемых НДФЛ выплат. Какой документ будут получать организации для уплаты транспортного налога. Продать единственное жилье без уплаты НДФЛ можно через три года. Калькулятор отпускных в году. Калькулятор пеней по налогам и страховым взносам. Оформить подписку Оформить подписку на журнал Заказать книги издательства Подписаться на новостную рассылку.

Сообщить свое мнение О чем хотите прочитать в журнале Нашли ошибку в журнале? Пожаловаться Нашли ошибку на этой странице? Опросы издательства. Получить подарки Конкурсы издательства. Предложить сотрудничество Опубликовать свою статью в журнале Партнеры. Зарегистрировано в Роскомнадзоре Технические вопросы: support glavkniga. Нашли ошибку на сайте? Отправьте описание найденной ошибки, и мы оперативно исправим её. Ваш e-mail. Мы постараемся исправить найденную вами ошибку в ближайшее время.

Пожалуйста, введите корректный электронный адрес. Извините, неверный email или пароль. Невозможно завершить сессию, открытую на первом устройстве.

Запомнить логин. Восстановить пароль. Подписаться на новостную рассылку. Пользователь с таким логином и паролем уже вошел на сайт. Осуществить новый вход? Задавать вопросы и отвечать на них могут только зарегистрированные пользователи Авторизуйтесь или Зарегистрируйтесь.

Войти на сайт Ввести код дсотупа Уважаемый читатель! Получать бухгалтерские новости на почту. Подтверждение регистрации СМС с кодом отправлено на ваш номер телефона. Прислать новый код. Журнал и сервисы для бухгалтеров Подписаться на журнал Получить демодоступ к журналу Задать вопрос специалисту Связаться с нами.

Войти на сайт Ввести код доступа. Подписаться на журнал Получить демодоступ к журналу Задать вопрос специалисту. Консультации Новости Форумы Формы Калькуляторы.

Статьи Справочники Семинары Календари Тесты. НДФЛ с зарплаты сотрудников Ваша версия браузера не поддерживает современные технологии, поэтому некоторые страницы могут отображаться некорректно.

Предлагаем Вам скачать самые современные браузеры. Они бесплатны, легко устанавливаются и просты в использовании. Подготовить документы в ФНС. Нарьян-Мар, 6 октября года. Отделение Пенсионного фонда России по Ненецкому автономному округу призывает работающих граждан помнить о своих пенсионных правах, непременным условием формирования которых являются обязательные платежи работодателей за своих работников в Пенсионный фонд, формируя тем самым его пенсионный капитал, — основу будущей пенсии.

Чтобы проверить законопослушность своего работодателя , гражданин в любое время может посмотреть, поступают ли положенные взносы на его пенсионный счет.

Нормативы затрат в процентах к сумме начисленного дохода. Создание литературных произведений, в том числе для театра, кино, эстрады и цирка. Создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна. Создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства, и графики, выполненных в различной технике.

Создание аудиовизуальных произведений видео-, теле- и кинофильмов. Теперь на сайте налоговой можно скачать справку о доходах Как подавать документы на возврат подоходного налога. Камеральная проверка по НДС.

З-НДФЛ работающим пенсионерам. Как получить инвестиционный налоговый вычет. Изменения по НДФЛ. Все индивидуальные предприниматели, частные адвокаты и нотариусы, некоторые категории иностранных граждан, а также физлица, желающие получить имущественный или социальный вычет по налогу, предоставляют в налоговую инспекцию декларацию о своих доходах по форме 3-НДФЛ. В декларации указываются все доходы, полученные в отчетном году, налоговые вычеты, удержанные, уплаченные и подлежащие доплате суммы налога ст.

Налог на доходы физических лиц Полученная сумма доходов работника должна быть уменьшена на предоставляемые ему вычеты по НДФЛ п. Подоходный налог НДФЛ за работников в году. Такую справку примет банк, новый работодатель и вообще кто угодно: она заверена Например, для оформления вычета при покупке квартиры или оплате лечения. Как проверить свои справки 2-НДФЛ?. Налог на доходы физических лиц НДФЛ.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Как узнать уплачивает ли работодатель взносы в Пенсионный фонд

Налог на доходы физических лиц – проверка задолженности, оплата через доходы от работодателей;; доходы в виде разного рода выигрышей;. Чтобы проверить законопослушность своего работодателя, с Вами трудовой договор, где четко отразить все условия оплаты труда.

Налоговый вычет за лечение Этот материал поможет разобраться в основных вопросах, которые возникают у налогоплательщиков. Исчисляется он в процентах от совокупного дохода физлиц без включения в налоговую базу налоговых вычетов и сумм, освобожденных от налогообложения.

То есть налоговая база рассчитывается по формуле:. После того как налоговая база по НДФЛ определена, можно переходить к расчету самого налога по формуле:. Для расчета НДФЛ, который необходимо удержать из доходов работника за текущий месяц, нужно воспользоваться еще одной формулой:.

Почему так долго нет возврата НДФЛ: как ускорить получение вычета

В каких случаях можно получить налоговый вычет на обучение? Вы можете вернуть часть денег: за собственное обучение форма обучения неважна, она может быть дневная, вечерняя, заочная ; за обучение детей в возрасте до 24 лет, но форма обучения может быть только очная. Речь идёт необязательно о вузе, это может быть оплата за детский сад, школы, различные кружки и секции. Важно только, чтобы образовательное учреждение было лицензированным — и государственное, и частное; за обучение своего брата или сестры в возрасте до 24 лет — также по очной форме обучения. На каждого из детей полагается по 50 рублей. Какие нужны документы, чтобы оформить вычет на обучение?

Как проверить оплату ндфл работодателем

Письмо для подтверждения подписки отправлено на указанный вами e-mail. Отделение Пенсионного фонда России по Ненецкому автономному округу призывает работающих граждан помнить о своих пенсионных правах, непременным условием формирования которых являются обязательные платежи работодателей за своих работников в Пенсионный фонд, формируя тем самым его пенсионный капитал, — основу будущей пенсии. Чтобы проверить законопослушность своего работодателя, гражданин в любое время может посмотреть, поступают ли положенные взносы на его пенсионный счет. Сегодня узнать о состоянии Вашего индивидуального лицевого счета в соответствии со статьей 14 Федерального закона от Пройдя регистрацию на Едином портале государственных и муниципальных услуг, можно получить информацию о состоянии пенсионного счета в режиме он-лайн. На сайте ПФР www. Доступ к сервису имеют все пользователи, зарегистрированные на сайте www. Через клиентскую службу территориальных органов ПФР. Вам либо по почте будет направлено извещение о состоянии индивидуального лицевого счета, либо предоставлена выписка из индивидуального лицевого счета непосредственно в клиентской службе. Через МФЦ.

Статьи для бухгалтера Почему так долго нет возврата НДФЛ: как ускорить получение вычета Часто приходится за свой счет оплачивать лечение, обучение, приобретение или строительство недвижимости.

| Видео (кликните для воспроизведения). |

Как получить инвестиционный налоговый вычет Все индивидуальные предприниматели, частные адвокаты и нотариусы, некоторые категории иностранных граждан, а также физлица, желающие получить имущественный или социальный вычет по налогу, предоставляют в налоговую инспекцию декларацию о своих доходах по форме 3-НДФЛ. В декларации указываются все доходы, полученные в отчетном году, налоговые вычеты, удержанные, уплаченные и подлежащие доплате суммы налога ст. Все отчеты 3-НДФЛ проходят камеральную проверку, в результате которой ваша декларация будет принята, либо нет. Как проходит проверка 3-НДФЛ , какими могут быть ее итоги и что они влекут для налогоплательщика — обо всем этом в нашей статье.

Источники

Будяну В. А., Мытарев С. А., Сумская Е. Г. Правоведение за 24 часа; Феникс — Москва, 2009. — 288 c.

Прокуроры и адвокаты: Знаменитые процессы: моногр. ; Литература — М., 2014. — 608 c.

Бредихин, А. Л. Правоведение. Учебное пособие / А.Л. Бредихин. — М.: Феникс, 2015. — 256 c.

Здравствуйте. Я юрист с 20 летним стажем работы в г. Москва. Буду рад поделиться с Вами своими знаниями и опытом.