Содержание

Налоговые льготы на детей – до какого возраста предоставляются вычеты?

Стандартный вычет выступает государственной мерой поддержки родителей, имеющих детей. Преференция позволяет возместить часть оплаченного подоходного взноса и сократить налогооблагаемую базу. А значит, и уменьшить величину НДФЛ. Однако предоставление льготы ограничено возрастом ребенка. По достижении им обозначенной законом границы действие вычета прекращается.

Стандартные налоговые вычеты на детей

Назначение преференции требует от налогоплательщика наличия отчислений НДФЛ. Необходимо также пребывание на территории РФ свыше 183 дней в году.

Оформить возмещение вправе лица, финансово обеспечивающие своих детей:

- родители, в том числе приемные;

- усыновители;

- попечители;

- опекуны.

При этом мать и отец могут не состоять в браке, главное условие — материальная забота о ребёнке. В том числе и оплата алиментов. Родители детей-инвалидов вправе оформить дополнительный стандартный вычет. Он суммируется к обычному.

То есть неработающим гражданам, ИП на УСН или патенте не оформляют преференцию. Но индивидуальные предприниматели на ОСНО вправе претендовать на возмещение.

С 2019 г. получение вычета происходит через работодателя. Сотрудник отправляет пакет документации на возмещение в бухгалтерию, которая осуществляет расчет.

До скольки лет предоставляются?

Назначение налоговой преференции родителю предусмотрено на каждого несовершеннолетнего ребенка. А также обучающегося очно в возрасте до 24 лет. Оформить возврат могут и мать, и отец.

То есть льгота назначается родителям до завершения года, в котором возраст ребенка достигнет:

- 18 лет;

- 24 лет при дневном обучении.

Однако при очном образовании преференция ограничена сроком учебы.

Если у гражданки трое детей возрастом 22, 19, 13 лет, то по достижении старшими совершеннолетия льгота была аннулирована. Однако при расчете преференции они учитываются и на последнего ребенка также начисляют вычет 3 тыс. руб., как на третьего.

Выплаты до возраста 18 лет

Величина возмещения зависит от того, сколько детей пребывает на иждивении у налогоплательщика. При этом льготы по ним суммируются.

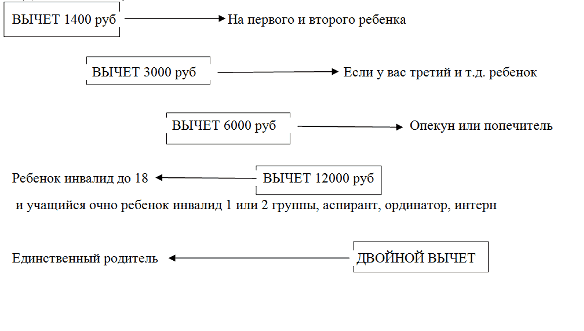

Размер преференций:

- на одного ребенка — 1400 руб.;

- на второго — 1400 руб.;

- на третьего и далее — 3000 руб.

Следует понимать, что представленные суммы — это не величина возврата, а значение, на которое сокращается облагаемая НДФЛ база.

Например, гражданка имеет 2 несовершеннолетних детей. Ее ежемесячный доход — 40 тыс. руб. При использовании преференции налогооблагаемую базу сокращают на 2800 руб. Поскольку льготы на первого и второго ребенка суммируются. Тогда НДФЛ составит: (40000-2800)*13%=4836 руб. Зарплата гражданки после удержания взноса: 40000-4836=35164 руб. Если бы вычет не использовался, то доход после уплаты налога составил: 40000 – 40 тыс.*13%=34800 руб.

Однако при воспитании ребенка-инвалида в дополнение назначают вычет. Это 12 тыс. руб. — для родителей, 6 тыс. — для опекунов (попечителей).

Например, у гражданина трое несовершеннолетних детей, при этом младший является инвалидом. Его ежемесячный доход — 70 тыс. руб.

Расчеты при использовании возмещения:

- 1400+1400+3000+12000=17800 — сумма льготы;

- 70 000-17800=52200 —налогооблагаемая база;

- 52200*13%=6786 — НДФЛ;

- 70000-6786=63214 — зарплата после удержания налога.

Если бы преференция не применялась, то сумма после взимания НДФЛ составила: 70000-70000*13%=60900 руб.

Льготы до 24 лет

Если ребенок учится очно в образовательном заведении, то по достижении им 18 лет вычет не прекращается. Льгота пролонгируется до завершения учебы. А в некоторых случаях до достижения им двадцатичетырехлетнего возраста.

То есть преференцию оформляют, если совершеннолетний ребенок продолжает учиться:

- в школе;

- техникуме;

- ВУЗе;

- военном учебном заведении в порядке прохождения контрактной службы;

- аспирантуре, интернатуре, ординатуре и других учреждениях.

Величина льготы сохраняется в том же размере, как и начислялась до 18 лет. Исключением выступают дети-инвалиды. Дополнительная льгота (12 тыс. или 6 тыс.) на них предусмотрена до 18 лет. До двадцатичетырех она сохранится только на лиц с ограниченными возможностями 1 и 2 группы. Но только если они получают очное образование. На инвалида 3 группы при продолжении его учебы преференция также пролонгируется до 24 лет. Но выплата будет только стандартная, исходя из того, каким по счету ребенком в семье он является.

Местонахождение учреждения при назначении преференции во внимание не берется. Она разрешена при обучении в РФ и за рубежом.

Двойная оплата НДФЛ на ребенка

Это допустимо, если один из родителей заявил об отказе от преференции в пользу другого. При этом отцу и матери необязательно состоять в браке.

Двойной вычет не назначается лицам:

- официально незанятым;

- ИП, не перечисляющим НДФЛ;

- оформленным в ЦЗН как безработные;

- пребывающим в декрете.

Обязательным требованием для использования возмещения выступает наличие отчислений НДФЛ с дохода у родителя, который отказывается от преференции в интересах другого.

Разведенный или неоформивший отношения родитель тоже вправе получить двойную льготу при отказе второго в пользу него. То есть регистрация брака не обязательна.

Это обусловлено необходимостью доказать получение налогооблагаемого дохода работодателю, рассчитывающему двойной вычет. Документ также подтверждает, что обозначенный законом лимит отказавшимся родителем не превышен.

Основания предоставления

Назначение детского вычета происходит на основании заявления от родителя, которое направляют работодателю. К нему прилагается пакет документации, подтверждающей возможность оформления льготы:

- Справка о доходах — требуется при назначении возмещения через ИФНС. А также при смене работы – бумагу запрашивают с прошлого места, и двойном вычете – от отказавшейся стороны.

- Дубликаты документации о рождении (опекунстве, усыновлении) ребенка.

- Копия справки с места образования с обозначением формы и периода обучения. Необходима при назначении преференции с 18 до 24 лет.

- Дубликат бумаги, подтверждающей «единственность» родителя.

- Дубликаты свидетельства о браке, соглашения о выплате алиментов, заявление о пребывании ребенка на совместном иждивении.

- Копия справки о присвоении инвалидности с обозначением группы.

- Заявление об отказе от возмещения одним родителем в интересах другого (при удвоенном вычете).

Если преференция назначается через ИФНС, требуется дополнительно предоставить декларацию.

Как долго предоставляется?

Льгота доступна родителям ежегодно. При этом допустимо ее начислять до того месяца, в котором суммарный доход человека достигнет 350 тыс. руб. с начала отчетного периода.

То есть время действия преференции зависит от уровня зарплаты матери и отца. Чтобы предоставление льготы растянулось на целый календарный год, доход родителей не должен превышать 29166 руб. Иначе применение вычета завершится ранее.

Например, если гражданин имеет ежемесячный доход 50 тыс. рублей, то обозначенный предел (350 тыс.) будет достигнут в июле. С августа преференция применяться не будет.

Когда прекращается?

Право на назначение возмещения утрачивается, если ребенок:

- достиг совершеннолетия или 24 лет при очном образовании;

- погиб;

- завершил обучение – при льготе от 18 до 24 лет;

- заключил брак.

Однако по окончании обучения ранее 24 лет пределом начисления льготы станет месяц, в котором учащийся получил диплом.

Если льготный налог выплачен не в полном размере

Оформление вычета происходит на месте трудоустройства. Если же преференция не назначена или рассчитана в сниженном размере, то сотруднику следует обратиться в ИФНС напрямую.

Предварительно необходимо:

- оформить декларацию 3-НДФЛ;

- запросить у работодателя справку о доходах;

- собрать документацию, подтверждающую возможность назначения преференции.

Обычно обращение в ИФНС не требуется. Право на льготу устанавливается при найме сотрудника, о чем заполняется заявление. Ежегодно его направлять работодателю не нужно, преференция пролонгируется автоматически. Исключением выступает изменение жизненных обстоятельств, например, рождение еще одного ребенка.

Порядок действий

Процедура обращения в ИФНС по поводу неначисления возмещения или его малого размера состоит из этапов:

- По завершении отчетного периода работник направляет в местный налоговый орган обозначенную документацию.

- Инспекторы производят камеральную проверку.

- При ее положительном исходе сотруднику делают перерасчет, возвращают величину излишне внесенного налога.

Подать документацию в ИФНС можно при личном посещении. А также через интернет посредством кабинета налогоплательщика или почтой – заказным письмом с описью.

Декларацию и сопутствующую документацию направляют в ИФНС независимо от даты, сроки не обозначены (ст. 229 НК РФ).

Однако важно придерживаться правил:

- Льготу применяют после завершения отчетного периода, то есть в 2019 г. преференцию получают за 2018.

- Воспользоваться вычетом допустимо за 3 года, предшествующих дате подачи заявления.

- Если в декларации, помимо вычетов, обозначены доходы, например, от аренды, то документацию подают до 30 апреля года, идущего за отчетным.

Назначение вычета через ИФНС занимает примерно 4 месяца после получения инспекторами заявления. Около 90 дней занимает проверка. Затем в течение 1 месяца налогоплательщику начисляют возврат.

Стандартный вычет доступен родителям, имеющим детей, и регулярно отчисляющим часть от дохода в казну государства. Действует преференция до исполнения ребенку 18 или 24 лет, в зависимости от обозначенных законом обстоятельств. Оформление льготы происходит через работодателя. При неполучении вычета или его недостаточной сумме целесообразно обратиться напрямую в ИФНС.

Вычет на ребенка до какого возраста

Условия предоставления льготы по НДФЛ

Физическое лицо имеет право на снижение подоходного налога для работников при условиях:

- в семье один или несколько детей в возрасте до 18 лет (если обучение очное — продляется до 24 лет и предоставляется ежемесячно, включая академический отпуск (ст. 218 Налогового кодекса);

- налогоплательщик имеет доход, облагаемый 13% НДФЛ (ст. 210 НК);

- несовершеннолетний ребенок находится на полном обеспечении налогоплательщика (ст. 218 НК).

Развод родителей не отменяет стандартный детский вычет (на основании письма Минфина РФ от 7 ноября 2018 г. № 03-04-05/80095).

Если родители разведены, но один их них финансово поддерживает ребёнка и живёт вместе с ним, чтобы подтвердить право на вычет, нужны следующие документы:

- копия свидетельства о рождении;

- справка с места жительства, выданная ЕИРЦ, либо справка ТСЖ, жилищного или жилищно-строительного кооператива, либо справка городской поселковой и сельской администрации.

Предельный доход в 2019 году

Вычет производится до лимита, пока облагаемый НДФЛ суммарный доход работника в течение рабочего года не достигнет предела в 350 000 рублей, после этого налогом облагается общая сумма дохода без льгот вплоть до нового года (п. 4 ст.218).

Размер стандартного вычета

Размер стандартного вычета зависит не только от того, каким был рожден по счету ребенок, но также и от состояния его здоровья (инвалид) и формы обучения.

Сколько вычитают в рублях:

- на одного несовершеннолетнего — 1400;

- на двоих — 1400;

- на троих и следующих в многодетной семье — 3000;

- на каждого ребенка-инвалида до 18 лет — 12 000 родным родителям, опекунам/попечителям — 6 000

Если у супругов есть двое детей от других браков, общий ребенок считается третьим.

Таблица кодов стандартных налоговых вычетов по НДФЛ

Вычет положен на ребенка до 18 лет и на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

| Код | Размер вычета за каждый месяц в рублях | Кому полагается |

| 126 | 1400 | За первого |

| 127 | 1400 | За второго |

| 128 | 3000 | За третьего и каждого последующего |

| 129 | 12 000 или 6000 | За ребенка-инвалида, имеющего инвалидность I–II группы |

| 134 | 2800 | За первого единственному родителю |

| 136 | 2800 | За второго единственному родителю |

| 138 | 6000 | За третьего и каждого последующего единственному родителю |

| 140 | 24 000 или 12 000 | Двойной вычет за каждого ребенка-инвалида, имеющего инвалидность I–II группы |

| 142 | 2800 | Одному из родителей на первого за другого родителя (при условии, что последний отказался от возврата НДФЛ) |

| 144 | 2800 | Одному из родителей на второго за другого родителя (при условии, что последний отказался от скидки) |

| 146 | 6000 | Одному из родителей на третьего и каждого последующего за другого родителя (при условии, что последний отказался от льготы) |

| 148 | 24 000 или 12 000 | Одному из родителей на ребенка-инвалида, имеющего инвалидность I–II группы, за другого родителя (при условии, что последний отказался от вычета) |

Вычет на ребенка в двойном размере

Если один из родителей (законных представителей) отказывается от предоставления вычета, то второй может получать его в двойном размере. Для отказа от уменьшения подоходного налога родитель должен работать или иметь доход который облагается по ставке 13%. Например, вы сдаете в аренду машину, гараж или квартиру и платите все налоги.

Нельзя отказаться в пользу супруга от льготы по подоходному налогу на детей, если вы:

- не работаете (домохозяйка);

- находитесь в отпуске, связанном с беременностью, родами;

- находитесь в отпуске, ухаживая за ребенком до 1,5 лет;

- имеете доход, освобожденный от налогообложения;

- состоите в центре занятости на учете.

Двойной налоговый вычет также положен единственному родителю, если второй:

- умер;

- официально признан безвестно отсутствующим;

- признан умершим;

- юридически не установлен отцом;

- по желанию матери не вписан в свидетельство о рождении.

Родитель не считается единственным, если:

- супруги были разведены;

- родители не регистрировали брак;

- другой родитель был лишен родительских прав;

- другой родитель лишен свободы.

Для получения двойного вычета требуется заявление и документы, подтверждающие, что родитель единственный.

Социальный налоговый вычет для студентов

Родители/опекуны, а также сами студенты имеют право на социальную льготу по расходам на обучение.

Если вы оплатили:

- своё обучение любой формы (дневной, вечерней, заочной и др.)

- очную форму обучения своего опекаемого ребёнка (детей) в возрасте до 18 лет

Для детей до 24 лет:

- очную форму обучения своего ребенка (детей)

- очную форму обучения своих бывших опекаемых детей в возрасте (после прекращения над ними опеки или попечительства)

- очную форму обучения своего брата или сестры

Социальный вычет предоставляют, если у учебного заведения есть соответствующая лицензия, которая подтверждает его статус.

При этом учреждение не обязательно должно быть муниципальным. Государство даёт возможность сократить расходы на обучение в частных, а также в дошкольных, средне-специальных образовательных учреждениях и в учреждениях дополнительного образования взрослых и детей.

Как получить вычет на учебу

Если вы сами оплачиваете обучение, нужны следующие документы:

1. Налоговая декларация (по форме 3-НДФЛ) в конце года, в котором оплатили обучение;

2. Справка из бухгалтерии по месту работы о начисленных и удержанных налогах за соответствующий год по форме 2-НДФЛ;

3. Копия договора с образовательным учреждением на оказание образовательных услуг (с реквизитами лицензии учреждения);

Чтобы воспользоваться правом на налоговый вычет по расходам на оплату обучения своего или подопечного ребёнка, брата или сестры, дополнительно потребуются:

- справка, подтверждающая очную форму обучения в соответствующем году (если этого не указано в договоре на оказание образовательных услуг);

- свидетельство о рождении;

- документы, подтверждающие факт опекунства или попечительства;

- документы, подтверждающие родство с братом или сестрой.

4. Копии платёжек, которые подтверждают расходы на учёбу (чеки, поручения и т.п.).

Заполненную налоговую декларацию с копиями документов, которые подтверждают расходы на учёбу и право на получение соответствующего налогового вычета нужно предоставить в налоговый орган по месту жительства.

Размер вычета на обучение ребенка не будут повышать в ближайшие два года

50 000 рублей в год — можно получить на обучение своих или подопечных детей.

120 000 рублей в год — можно получить на свою учёбу или учёбу брата/сестры.

В Минфине отмечают, что в 2019 и 2020 годах увеличить размер вычета не будут.

Подробнее: Возврат подоходного налога за обучение

Что такое налоговый вычет на ребенка

Налоговый вычет, в том числе и на ребенка, — это установленная сумма, в рамках которой с налогоплательщика не удерживается подоходный налог. Другими словами, это фиксированная величина, на которую субъект или налоговый агент имеет право уменьшить налогооблагаемую базу (для доходов, облагаемых по ставке 13%).

Кто имеет право получить вычет: абсолютно любой родитель, вне зависимости от того, родной это ребенок или нет. На налоговую скидку такого характера имеют право: родные и приемные родители, усыновители, опекуны, попечители.

Исходя из этого следует знать: что в случае заключения официального брака даже не родные дети учитываются для расчета вычета. Например, если у мужа есть ребенок от первого брака, у жены есть ребенок, то их совместный малыш будет считаться не первым, а третьим ребенком в семье.

| Видео (кликните для воспроизведения). |

На кого родители могут получить налоговый вычет:

- На каждого несовершеннолетнего ребенка, если он не достиг 18 лет;

- За каждого совершеннолетнего ребенка, если он продолжает после 18 лет обучение на дневной форме обучения. Вычет применяется до тех пор, пока ребенок не достигнет возраста 24-х лет. По истечению данного возраста, даже в случае дальнейшего обучения, родитель теряет право на вычет.

Справочная информация: в недавнем времени были предоставлены пояснения относительно того, как быть, если ребенку исполнилось 24 года, а учебный год еще не закончен. Как в таком случае применяется вычет? Так вот законодательно разрешено применять вычет до конца текущего года: например, если 2 февраля 2019 года ребенку исполнилось 24 года, то родители смогут получать за него вычет до конца 2019 года.

Величина налогового вычета в зависимости от количества ребенка и его статуса:

- На первого малыша – 1400 рублей;

- На второго ребенка – 1400 рублей;

- На третьего дитя – уже 3000 рублей. Такая же величина вычета устанавливается и на каждого последующего ребенка.

Такой размер вычетов установлен в том случае, если ребенок здоровый. Если же несовершеннолетний субъект имеет статус ребенка-инвалида, то его родители смогут получить налоговый вычет в размере 12000 рублей. Такой размер предоставляется как родным родителям, так и усыновителям. Если же за ребенком-инвалидом заботится усыновитель, то размер вычета составляет 6000 рублей.

При этом в 2019 году по таким детям дано пояснение: родители имеют право получить за ребенка –инвалида и обычный вычет, и специальный. Например ,если малыш с инвалидностью в семье первый, то каждый из родителей сможет получить вычет в размере 1400+12000 = 13400 рублей.

Примечательно и то, что право на налоговый вычет получают сразу оба родителя по месту своей работы. Право реализуется у любого родителя в том случае, если он получает налогооблагаемый доход по ставке 13%. В иных случаях такое право реализовать невозможно, например, если родитель получает пенсию.

ВАЖНО: необходимо понимать, что установленные размеры налоговых вычетов – это не размер, на который уменьшается сумма НДФЛ. Это величина, на которую уменьшается налогооблагаемая база.

Чтобы стало более понятно, рассмотрим пример:

В семье Кравченко И. и Кравченко С. Есть двое несовершеннолетних детей. Мать получает ежемесячно зарплату в размере 15000 рублей, а отец в размере 25 000 рублей. Как они смогут применить налоговый вычет?

- Определяем величину налогового вычета на двоих детей: 1400+1400 = 2800 рублей. Такой размер может заявить каждый из родителей;

- Определяем величину НДФЛ матери: (15000-2800)*0,13 = 1586

Определяем величину НДФЛ отца: (25000-2800)*0,13 = 2886

Общая величина удержанного НДФЛ = 1586+2886 = 4472 рубля.

Определим размер НДФЛ, если бы не применялся налоговый вычет на ребенка: 15000*0,13+25000*0,13 = 5200 рублей.

Исходя из этого можно увидеть, что ежемесячная экономия семьи при предоставлении налогового вычета составляет 728 рубля или 8736рублей в год. Конечно, сумма не велика, но ее все равно можно потратить на детей. Поэтому о своем право нужно не только знать, но и уметь о нем заявлять.

Получение налоговых вычетов за прошлые года

Но может быть так, что налогоплательщик забудет или не сможет подать документы. Может ли он подать на вычет за прошедшие годы?

Да, может. Именно такое пояснение предоставило Министерство финансов РФ в своем пояснении. Там сказано о том, что работник может подать документы на налоговый вычет за предшествующие года, но только обращаться он должен не к своему работодателю, а исключительно в налоговую инспекцию по месту своего проживания.

В налоговую службу необходимо подать:

- Декларации за все года, когда не был получен налоговый вычет;

- Заявления за каждый год о просьбе вернуть физическому лицу налог на доходы, излишне уплаченный в бюджет.

Но подать документы за все 5, 10 лет налогоплательщик не может. Минфином сказано о том, что такое право действует в течение 3-х лет с момента, когда такой налог был уплачен. Например, если за 2016 год родитель не получил вычет у своего работодателя, то заявить на него он может до 2019 года (2017, 2018, 2019). Использовать свое право в 2020 году субъект уже не сможет.

Прочтите также: Налоговый вычет по процентам по ипотеке в 2019 году

Полезные записи:

ГРАНИЦА БАЛАНСОВОЙ ПРИНАДЛЕЖНОСТИСмотреть что такое «ГРАНИЦА БАЛАНСОВОЙ ПРИНАДЛЕЖНОСТИ» в других словарях: граница балансовой принадлежности —…

Жалоба на адвоката в адвокатскую палатуВ Адвокатскую Палату города _____________________________________гр. __________________________,проживавшего по адресу: ______________тел. ____________на…

Юридическая составляющая С юридической точки зрения, ликвидация предприятия — это очень сложный процесс, зачастую сопровождаемый…

ЗакладнаяПрава залогодержателя по обеспеченному ипотекой обязательству и по договору об ипотеке могут быть удостоверены закладной…

Дополнительное соглашение к договору. Статьи по предмету Гражданское право Вернуться к списку статей по юриспруденции…

Образец апелляционной жалобы по гражданскому делуВ ________________________________ суд(верховный суд республики/краевой/областной суд/суд города федеральногозначения/суд автономной области/суд…

Налоговые вычеты по НДФЛ на детей

Налогоплательщикам, уплачивающим налог на доходы физических лиц (НДФЛ) в размере 13%, действующее законодательство предоставляет льготу в виде стандартного налогового вычета на детей. Данный вычет представляет собой фиксированную сумму, на которую уменьшается налогооблагаемая база, что влечет для налогоплательщика получение дохода (заработной платы) в большем размере. Иными словами, налоговый вычет — это часть заработной платы, на которую не начисляется НДФЛ.

Родитель, супруг (супруга) родителя, усыновитель, на обеспечении которых находится ребенок, по состоянию на 2019 год имеют право на получение ежемесячно налогового вычета в следующих размерах:

- 1400 руб. — на первого ребенка;

- 1400 руб. — на второго ребенка;

- 3 тыс. руб. — на третьего и каждого последующего ребенка;

- 12 тыс. руб. — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Таким образом, определенный лимит, или, иначе, предельная величина налогового вычета на детей отсутствует, а размер вычета определяется количеством детей и другими изложенными выше основаниями.

Также право на вычет распространяется на опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, на обеспечении которых находится ребенок, однако сумма вычета, указанная в вышеприведенном списке последней, для данной категории налогоплательщиков уменьшается с 12 до 6 тыс. руб.

Кому предоставляется налоговый вычет на ребенка?

В случае заключения матерью нового брака при наличии ребенка от предыдущего, в том числе гражданского, брака, право на вычет имеет также новый муж матери, если ребенок находится на их с матерью совместном обеспечении, поскольку новый муж матери также несет расходы на содержание ребенка супруги.

Аналогичным образом право на вычет возникает и у новой супруги отца, уплачивающего алименты матери ребенка, так как алименты являются совместной собственностью отца и его новой жены.

Таким образом, в случае расторжения родителями брака и заключения ими нового брака право на получение вычета возникает и у новых супругов родителей.

Пример расчета налогового вычета на несовершеннолетних детей

Как правильно рассчитать налоговый вычет на ребенка? При определении применяемого размера стандартного налогового вычета учитывается общее количество детей. Первый ребенок — это наиболее старший по возрасту ребенок, вне зависимости от того, предоставляется на него вычет или нет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 03.04.2012 № 03-04-06/5-94).

Рассмотрим пример расчета налогового вычета для родителя, имеющего детей в возрасте 12, 14, 16 и 25 лет, заработная плата которого составляет 30 тыс. руб. в месяц:

- вычет на первого ребенка (25 лет) не предоставляется;

- вычет на второго ребенка (16 лет) составит 1400 руб.;

- вычет на третьего ребенка (14 лет) составит 3 тыс. руб.;

- вычет на четвертого ребенка (12 лет) составит 3 тыс. руб.

Размер подлежащего уплате НДФЛ с учетом перечисленных вычетов составит 2938 руб. в месяц (30 000 – 1400 – 3000 – 3000)*13%. Принимая во внимание, что сумма НДФЛ при отсутствии вычетов составляет 3900 руб. в месяц (30 000*13%), размер заработной платы в случае применения налоговых вычетов увеличивается на 962 руб. в месяц (3900 – 2938).

Если в приведенном примере один из детей (12 лет) является инвалидом, размер подлежащего уплате НДФЛ составит 1378 руб. в месяц (30 000 – 1400 – 3000 – (3000+12000))*13%, поскольку общий размер стандартного налогового вычета определяется двумя обстоятельствами: каким по счету для родителя стал ребенок и является ли он инвалидом. Эти критерии не указаны в законе как альтернативные, в связи с чем размер вычета допустимо определять путем сложения сумм вычета (п. 14 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утвержденного Президиумом Верховного Суда РФ 21 октября 2015 г.).

Стандартный налоговый вычет единственному родителю или опекуну

Налоговый вычет предоставляется в двойном размере единственному родителю (приемному родителю), усыновителю, опекуну, попечителю. Предоставление налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Родитель признается единственным в следующих случаях:

- если отцовство ребенка юридически не установлено, в том числе если по желанию матери ребенка сведения об отце ребенка в запись акта о рождении ребенка не внесены. Данное обстоятельство подтверждается свидетельством о рождении ребенка, в котором указан только один родитель, или справкой ЗАГСа о занесении сведений о втором родителе со слов матери;

- если один из родителей умер, объявлен умершим или безвестно отсутствующим. Подтверждением данных фактов является свидетельство о смерти и решение суда о признании второго родителя умершим или безвестно отсутствующим.

Родитель не признается единственным в следующих случаях:

- если родители не состоят и не состояли в зарегистрированном браке;

- если брак между родителями расторгнут;

- если второй родитель лишен родительских прав;

- если второй родитель отбывает наказание в местах лишения свободы.

- Налоговый вычет может также предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета.

Обратите внимание, что право на отказ от получения налогового вычета в пользу второго родителя имеется только у работающего родителя, получающего доход, подлежащий налогообложению по ставке 13%.

Следовательно, не может отказаться от налогового вычета родитель, состоящий на учете в центре занятости, мать, находящаяся в отпуске по беременности и родам, а также в отпуске по уходу за ребенком.

Сроки предоставления налогового вычета

Применяться налоговый вычет может с месяца рождения ребенка, с месяца, в котором произошло усыновление, установлена опека (попечительство), или с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью.

Прекращается налоговый вычет по окончании года, в котором ребенок достиг возраста 18 лет, в котором истек срок действия либо досрочно расторгнут договор о передаче ребенка (детей) на воспитание в семью, в котором произошла смерть ребенка.

Если ребенок по достижении им 18 лет продолжает обучение в образовательном учреждении и (или) учебном заведении, включая академический отпуск, вычет предоставляется за весь период обучения до достижения ребенком возраста 24 лет.

Существует определенный лимит доходов на получение «детского» вычета, а именно: право на получение налогового вычета действует до получения налогоплательщиком нарастающим итогом дохода в размере 350 тыс. руб. Начиная с месяца, в котором доход превысил 350 тыс. руб., налоговый вычет не применяется до следующего года.

Порядок оформления налогового вычета

Многие посетители нашего сайта интересуются, как правильно оформить «детский» налоговый вычет по НДФЛ. Вам нужно будет обратиться к работодателю с письменным заявлением, приложив к нему документы, подтверждающие право на получение налогового вычета в зависимости от конкретного случая:

- копию свидетельства о рождении ребенка;

- соглашение об уплате алиментов или исполнительный лист (постановление суда) о перечислении алиментов в пользу другого родителя на содержание ребенка;

- копию паспорта (с отметкой о регистрации брака между родителями) или свидетельства о регистрации брака;

- справку жилищно-коммунальной службы о совместном проживании ребенка с родителем (родителями).

Если налогоплательщик имеет более одного места работы, то налоговые вычеты могут быть предоставлены только одним из работодателей по выбору налогоплательщика.

В случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной по предыдущему месту работы.

Если по каким-то причинам налогоплательщику в течение налогового периода налоговые вычеты на детей не были предоставлены или были предоставлены в меньшем размере, чем предусмотрено законом (в том числе в связи с непредставлением работодателю заявления налогоплательщика или необходимых документов для получения данного вычета), излишне уплаченный НДФЛ может быть возвращен налогоплательщику из бюджета.

Для этого по окончании налогового периода (по окончании календарного года) налогоплательщик должен предоставить в налоговую инспекцию по месту жительства следующие документы:

- налоговую декларацию по форме 3-НДФЛ;

- документы, подтверждающие право на вычет;

- справку 2-НДФЛ по месту работы;

- паспорт гражданина РФ;

- заявление на возврат НДФЛ.

В течение трех месяцев после получения налоговой инспекцией документов должна быть проведена камеральная налоговая проверка, по окончании которой, в случае положительного решения, излишне уплаченный НДФЛ в течение одного месяца подлежит возврату.

Если у вас возникли дополнительные вопросы, связанные с налоговым вычетом на ребенка, вы можете задать их нашим юристам, воспользовавшись специальной формой на сайте.

До какого возраста предоставляется налоговый вычет на ребенка и когда прекращается

Последнее обновление 2019-01-14 в 16:39

Родители вправе получать налоговый вычет как на несовершеннолетних, так и на практически взрослых детей. В материале рассказывается, до какого возраста ребенка он оформляется.

Вычет на ребенка: до скольких лет предоставляется

Возрастные рамки даны в абз. 11 и 18 пп. 4 п. 1 ст. 218 НК. Вычет начисляется по декабрь года, в котором:

- ребенок стал совершеннолетним;

- учащемуся исполнилось 24 года;

- перестал действовать договор о пребывании ребенка в семье.

Пример 1

Поляковы взяли на воспитание мальчика. В марте 2017 г., когда подопечному исполнилось 16 лет, договор, по которому ребенок находился в семье, расторгли. Несмотря на это, весь 2017 г. Поляковым начисляли уменьшенный НДФЛ.

Вычет на ребенка до 18 лет: когда прекращается, до какого месяца

Стандартный налоговый вычет на детей применяется до достижения ими совершеннолетия. В зачет идет полностью весь год. При этом не имеет значения месяц рождения ребенка.

Пример 2

Антон — единственный сын Куликовых. Он родился в январе 2001 г. В 2019 г. юноша отпраздновал совершеннолетие. Родителям Антона положен вычет в размере 1 400 рублей до конца 2019 г. С января 2020 г. право на уменьшение НДФЛ пропадает и появится опять, когда юноша поступит на очное отделение.

Пример 3

В июне 2018 г. случилось сразу 2 события: Ане исполнилось 18 лет и она вышла замуж. Если учитывать только возраст, родителям Ани могли бы пересчитывать НДФЛ до декабря 2018 г. Но после замужества дочери они потеряли такое право. С июля 2018 г. вычет не начисляется.

Вычет на детей до 24 лет включительно или нет

На детей старше 18 лет вычет оформляется избирательно. Он распространяется только на обучающихся по очной форме до 24 лет.

Пример 4

Максиму 20 лет. Он одновременно работает и учится на заочном отделении в университете. Родителям Максима НДФЛ считают стандартно, так как вычет на детей до 24 лет положен только для очников. Если Максим переведется на очное, у родителей появится основание для снижения налогооблагаемой базы.

Как следует из формулировки абз. 18 пп. 4 п. 1 ст. 218 НК, вычет по НДФЛ на ребенка до 24 лет действует до окончания года, в котором учащийся достиг этого возраста. В этом же абзаце НК установлено еще одно условие: вычет применяется только на период учебы, включая академический отпуск.

Важно! Применительно к детям старше 18 лет уменьшение НДФЛ действует, пока не наступит одно из событий:

— закончится год, в котором ребенку исполнилось 24;

Пример 5

Людмила заканчивает институт в июне 2019 г. На тот момент ей будет 22. Так как вычет предоставляется до времени окончания учебы, с июля родителям Людмилы перестанут его начислять. В своих действиях работодатели руководствуются рекомендациями Минфина, изложенными в письме от 06.11.12 № 03-04-05/8-1251.

Пример 6

Владислав учится в ординатуре очно. Если все сложится удачно, он закончит обучение в 2021 г. В сентябре 2019 г. Владиславу исполнится 24. С января 2020 г. его родители прекратят получать вычет.

- Вычет на детей до 18 лет положен до декабря того года, в котором ребенок становится совершеннолетним. Неважно, учится он или нет.

- В отношении учащихся очно вычет назначается до возраста 24 лет включительно и действует также до завершения года.

- Со следующего после окончания учебы месяца вычет не предоставляется.

- Родители не получают вычет на ребенка, если тот вступил в брак.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

| Видео (кликните для воспроизведения). |

(85 оценок, средняя: 4,71)

Источники

Исаев, Сергей Регистрация фирмы. Самостоятельно, правильно и быстро / Сергей Исаев. — М.: Питер, 2010. — 160 c.

Бредихин, А. Л. Правоведение. Учебное пособие / А.Л. Бредихин. — М.: Феникс, 2015. — 256 c.

Комаров, С. А. Общая теория государства и права / С.А. Комаров. — М.: Издательство Юридического института, 2012. — 608 c.- Морозова, Л. А. Теория государства и права / Л.А. Морозова. — М.: Норма, Инфра-М, 2013. — 464 c.

Здравствуйте. Я юрист с 20 летним стажем работы в г. Москва. Буду рад поделиться с Вами своими знаниями и опытом.