Содержание

- 1 Письма из банков на чужую фамилию

- 2 Я не брал кредит, но банк прислал письмо о том, что я должник по кредиту

- 3 Примеры письма банку о невозможности выплатить кредит

- 4 Письмо-требование об оплате задолженности

- 5 ПАО Сбербанк письмо пришло заказное о задолженности — что это значит?

- 6 Пришло страшное письмо из банка. Что делать?

- 7 Я не брал кредит, но у меня долг. Что делать?

- 8 Очередной развод. Письмо о задолженности от «ПРОМСВЯЗЬБАНК» Кому еще приходило?

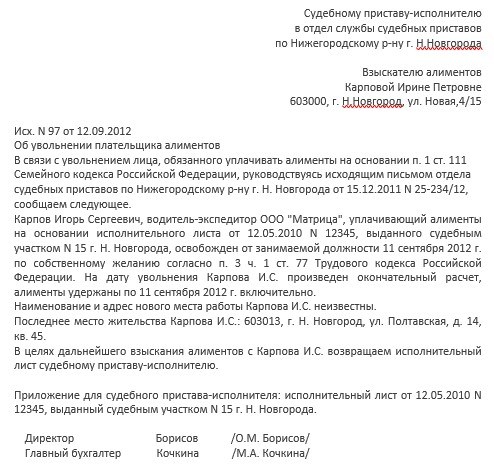

Письма из банков на чужую фамилию

Оslik V.I.P. написал(а): >> Полиция мне тут ничем не поможет? Бесполезно заявление писать?

а в чем вы хотите чтобы она вам помогла?

чтобы вам из банков не писали и не звонили?

так нет у них такого функционала

а если ктото по поддельным документам и/или прописке, так заявление пострадавший должен подавать, а вы им не являетесь

Дарю. Меня то же заколебали. Пишите про свою Куликоау, свой адрес, телефон и т.п., добавляйте про почтовые рассылки, звонки автоинформатора и т.п.

Отправляйте ценным письмом с описью и уведомлением

«25» октября 2013г.

В правление КБ «Ренессанс Кредит» (ООО)

От Макаровой Надежды Львовны,

проживающей по адресу: г.Москва,

ул. д.1,к.3,кв.4

тел. +7 926 .

Коллекторское агентство «________________»

______________________________

______________________________

адрес: ______________________________

Претензия

1. Прошу провести проверку по данному факту в отношении группы сотрудников Вашей компании.

2. Принять меры к недопущению в дальшейшем поступления от Ваших сотрудников таких звонков.

3. Сообщить мне о результатах рассмотрения моей претензии.

«__» ____________ г. Подпись_________________

Я не брал кредит, но банк прислал письмо о том, что я должник по кредиту

Я не брал кредит, не подписывал ни каких бумаг. Месяц назад пришло письмо из банка, в котором говорилось о том, что я должник за денежный кредит, плюс ко всему ещё и просрочка по выплате и проценты самые не маленькие. Что делать?

Вам нужно написать в банк письмо о необоснованности предъявляемых к вам требований, так как кредитный договор вы не заключали, и, соответственно, должником не являетесь. В этом же письме просить предоставить вам надлежаще оформленные копии документов, подтверждающих факт заключения вами кредитного договора. На договоре должна стоять ваша подпись, если ее нет или она не ваша, укажите на это банку. Если банк обратиться за взысканием долга в суд, в суде ходатайствуете о назначении почерковедческой экспертизы, которая подтвердит, что подпись на договоре кредитования не ваша. После этого договор будет признан ничтожным.

Если звонки из банка продолжатся и станут навязчивыми, отправьте им еще одно письмо с требованием прекратить звонки и удалить ваш номер из базы данных, иначе вы обратитесь в правоохранительные органы с заявлением о вымогательстве и вмешательстве в частную и личную жизнь. Со всеми требованиями отправляйте их в суд.

Письма банку нужно зарегистрировать, поставив на вашем экземпляре отметку о получении, или же отправить по почте заказным письмом с уведомлением о вручении. Если требования о возврате долга не прекратятся, обращайтесь в полицию и прокуратуру.

Примеры письма банку о невозможности выплатить кредит

В последнее время все чаще встречаются ситуации, когда человек берет в долг у банка, а затем не может его вернуть. И не потому что не хочет, а в связи с тем, что не имеет такой возможности. Ему просто нечем выплачивать проценты. Что же делать в таком случае? Самое главное — не избегать телефонных разговоров с сотрудниками банка и коллекторами. Нужно внимательно изучить эту статью и написать заявление в банк о невозможности платить по кредиту. Ведь составление заявления сопряжено с некоторыми нюансами. Поэтому для начала необходимо четко знать, для чего составляется такое письмо и какие будут последствия.

Что делать, когда нечем платить?

Когда приходит осознание того, что выплачивать кредит больше нечем, самое главное не поддаваться панике. Как известно, нет безвыходных ситуаций, значит, и сложившееся положение можно решить. Чтобы не попасть в черный список злостных неплательщиков и не оказаться банкротом, нужно придерживаться следующей схемы действий :

- Собрать документацию, доказывающую, что плательщик находится в сложном материальном положении. Заметьте, копии таких документов являются обязательным приложением к заявлению.

- В банк направляется отзыв согласия на обработку личных данных должника. В таком случае долг не продадут коллекторам.

- Сюда же составляется заявление, где указывается, что должник не может далее выполнять свои обязательства на прежних условиях. Он предлагает реструктуризировать их либо провести рефинансирование.

Реструктуризация возможна при достижении согласия сторон. Кредитор по просьбе должника увеличивает срок, на который выданы кредитные деньги, тем самым снижая ежемесячные выплаты.

Рефинансирование не обязательно проводить в банке, где был взят кредит. Допускается делать это в любых других банках, имеющих такую программу. В таком случае должник ищет условия выплат, которые окажутся наиболее выгодными для него. По факту, это перекредитование уже существующего займа.

Рефинансировать долги допускается только тогда, когда клиент имеет хорошую кредитную историю, т. е. у него не было просрочек обязательных платежей. Это значит, что оформление такого заявления не стоит затягивать. Как только должник понимает, что не сможет внести следующий платеж, он должен сообщить об этом банку в виде заявления о рефинансировании.

Другими словами, не нужно путать заявление о невозможности соблюдать свои обязательства по долгу с расторжением договора кредитования в одностороннем порядке. Данный документ призван известить финансовую организацию о временных материальных трудностях и попросить пересмотреть условия, на которых выдавался кредит.

Обязан ли банк ответить на заявление?

Возможность провести реструктуризацию долга — это право банка. Не нужно путать данное понятие с его обязанностью. Именно по этой причине письмо заемщика может остаться неотвеченным, причем закон в таком случае будет полностью соблюден.

Как можно зарегистрировать заявление?

Если в дальнейшем придется обращаться в суд, необходимо правильно зарегистрировать заявление:

- Когда оно передается лично, принимает документ сотрудник канцелярии банка. Делается это под роспись с выдачей уведомления и банковского шифра.

- Если документ передают по доверенности, алгоритм действий будет такой же.

- Когда бумагу отправляют с помощью почты, нужно заказать услугу с уведомлением. Причем, в конверт с заявлением кладут еще копии документов и их опись.

Документы, которые нужно передать вместе с заявлением

Главный текст заявления касается причины, по которой заемщик не может выплачивать ежемесячные проценты. А значит, нужно будет вместе с заявлением передать банку документы, обосновывающие такое положение дел. Например:

- свидетельство о смерти второго заемщика (если кредит оформлялся на двух человек);

- приказ о сокращении либо увольнении;

- справка из медицинского учреждения направляется в банк, чтобы доказать собственную несостоятельность в связи с болезнью;

- справка о заработной плате заемщика, подтверждающая снижение его дохода;

- свидетельство о рождении, означающее появление нового иждивенца;

- выписка из ЕГРЮЛ о том, что компания заемщика закрыта в связи с банкротством;

- справки, подтверждающие окончание действия социальных льгот.

Причины, в связи с которыми возникло сложное финансовое положение, не должны зависеть от заемщика. Поэтому, когда человек уходит с работы по своему желанию, это не является обстоятельством, доказывающим несостоятельность заемщика.

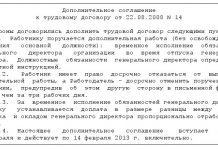

Как заполняется заявление?

Образец заявления о несостоятельности содержит следующие сведения:

- название банка, а точнее — конкретное отделение, в котором был взят кредит, ФИО руководителя данного филиала;

- сведения о заявителе (ФИО, адрес);

- телефон для связи с заявителем;

- название документа;

- информация о кредите, включая номер договора кредитования, главные условия, на которых был взят кредит, число его выдачи и сведения о выплатах;

- перечисление причин, в связи с которыми заемщик не может внести очередной платеж;

- нужно указать сумму, посильную для выплаты по мнению заемщика;

- перечень прилагаемой документации;

- число;

- подпись.

Заявление в сбербанк о невозможности платить по кредиту, образец которого представлен ниже, может послужить хорошим примером для составления аналогичной бумаги в частном случае.

Руководителю Жуковского отделения Сбербанка № 056/24578

Васечкину Василию Васильевичу

от Савельева Савелия Савельевича

выдан отделением “число”месяц”год”

проживающего по адресу г. Жуковский ул. Ленина д. 1

Письмо об отсутствии возможности выплачивать кредит

15 августа 2015 года мной был оформлен кредит в отделении Сбербанка №056/24578, расположенном по адресу г. Жуковский ул. Чайковского д. 2, о чем имеется договор за номером 55/1. Величина кредита составила 1000000 рублей, срок кредитования — 5 лет. Сейчас мое финансовое положение затруднительно в связи с появлением следующих обстоятельств:

- родился второй ребенок, в связи с чем супруга ушла в декретный отпуск;

- я получил инвалидность I степени, поэтому был уволен с постоянного места работы;

- я устроился на работу, где заработная плата значительно меньше по сравнению с предыдущим местом.

Таким образом, величина моего заработка уменьшилась с 45000 рублей до 27000 рублей, и дальнейшее внесение ежемесячных платежей по кредиту стало для меня невозможным.

В связи с отсутствием возможности получить дополнительный заработок и увеличением расходов прошу пересмотреть условия кредитного договора, а также рассмотреть возможность проведения реструктуризации долга, чтобы снизить сумму ежемесячных платежей до 8000 рублей. Либо дать мне беспроцентную отсрочку, сроком на 6 месяцев.

В случае принятия решения в мою пользу обязуюсь, со своей стороны, производить дальнейшее внесение денежных средств без задержек.

На настоящий момент я ни разу не просрочил платежи, подтверждением чему являются приложенные квитанции.

Перечень прилагаемых документов:

- свидетельство о рождении ребенка;

- выписка с работы с указанием величины последних выплат;

- справка об инвалидности;

- копия документа о сокращении;

- копия приказа, согласно которому жене был предоставлен декрет;

- копии квитанций, подтверждающих внесение платежей в соответствии с датами сетки погашения кредитов.

28 июня 2018 года

Сроки рассмотрения заявления

Судебная практика показывает, что когда берется ипотека по программе “Молодая семья”, и затем у семьи рождается еще один ребенок, банк предоставляет отсрочку на 3 года на выплату долга. Однако проценты все же придется вносить.

Когда банк отказывает в отсрочке

В связи с кризисом участились случаи неплатежеспособности заемщиков, поэтому банк очень тщательно рассматривает каждое заявление. Он пойдет на уступки только при наличии действительно веских причин. Поэтому, если банк отказал в отсрочке, но заявитель считает свое положение действительно затруднительным, он может обратиться в судебное учреждение с просьбой о реструктуризации. В этом случае нужно добиться письменного отказа от банка, чтобы приложить его в качестве доказательства в суде.

Остались вопросы? Обращайтесь!

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

Письмо-требование об оплате задолженности

Письмо-требование об оплате задолженности, образец которого приложен чуть ниже, может служить началом конструктивного диалога в деловой переписке. Документ формируется быстро, с соблюдением принятых в деловой переписке норм. Посредством этого письма (его еще называют претензионным) контрагент подталкивает своего делового партнера к оплате существующей задолженности.

Если подходить с юридической точки зрения, то это письмо, верно составленное, заверенное и зарегистрированное, будет дополнительным веским доказательством в пользу существования долга как такового. Это потребуется при возможном обращении в судебные инстанции.

Функционал

Документ имеет ряд неоспоримых плюсов. В организациях, где принято искать компромиссы с контрагентами, обсуждать возникающие недопонимания в досудебном порядке, рабочие процессы протекают гораздо эффективнее. Письмо-требование об оплате задолженности позволит:

- Сохранить существующие договорные отношения. Прерывать взаимовыгодное сотрудничество с партнером, у которого возникли временные трудности по оплате, – нерациональное действие. Деловая переписка уточнит нюансы, может привести к полному взаимопониманию.

- Избежать обращения в суд, которое сулит дополнительные расходы, по крайней мере, при возникновении конструктивного диалога между сторонами.

- Поставить в известность должника об объеме задолженности и конкретных сроках. Организация, которая посылает подобное обращение, обычно ставит четкие рамки перед должником. До этого момента он может питать надежду, что его долг забыт, затерялся в бухгалтерских документах, растворился в воздухе. Особенно если сумма задолженности небольшая.

- Оптимизировать свое делопроизводство таким образом, чтобы дело приносило прибыль. Несколько недобросовестных контрагентов, которым делаются поблажки, способны привести практически любую компанию к банкротству.

- Скоординировать рабочие моменты для того, чтобы избежать значительных материальных затруднений. Несколько писем-требований к «забывающим» контрагентам подчас позволяют самой организации оставаться «на плаву».

На практике поставщик очень часто встречается с дебиторским типом задолженности. Иные организации вообще не придают значение подобным «мелочам» либо откладывают выполнение взятых на себя обязательств по оплате на потом.

Возможные санкции

Кредитора можно мотивировать на выплату существующей задолженностями несколькими способами. Но самый распространенный — взыскание неустойки за определенный период задержки денежных средств. Это условие должно быть заранее прописано в договоре, иначе фактически взыскать ее будет очень трудно. Кроме того, приписывается крайняя мера — обращение в суд.

В ответ на письмо-требование от должника может поступить:

- Выплата долга. Это идеальный вариант, встречается не так часто, как хотелось бы.

- Гарантийное письмо. В нем должник называет точную дату, в которую погасит либо уменьшит свою задолженность. Это тоже предпочтительное развитие событий для обеих сторон существующего соглашения.

- Письмо с сообщением о невозможности возврата задолженности в указанные сроки. В этом случае существует лишь одна рекомендация – обращение в суд со всеми имеющимися на руках документами.

Какая-либо вообще ответная реакция — уже хорошо, так как должник готов к диалогу.

Элементы письма

Деловая переписка в большинстве своем однотипна. В конкретном документе выделяются три части: шапка, тело документа и заключительная. В верхней части листа обычно располагаются реквизиты организации, которая отправляет документ и является кредитором. В идеале письмо печатается на фирменном бланке организации, который содержит ее полное наименование, адрес, контактные телефоны, ИНН и другую принципиально важную информацию.

Также шапка, согласно существующим нормам, должна содержать номер, дату, вежливое, а главное — конкретное обращение к деловому партнеру.

Если озаглавлено письмо будет, например, ООО «Ромашка», то не будет ясно, кто является получателем. Поэтому обращение лучше формулировать согласно требованиям, обращаясь по имени и отчеству к руководителю либо другому ответственному за погашение задолженности лицу.

В основной части документа в большинстве случаев прописывается:

- Ссылка на номер договора, который был заключен и согласно которому произвелась поставка товара либо были оказаны услуги. Можно ссылаться на конкретный пункт договора, если есть возможность. Не возбраняется цитирование, если это проясняет создавшуюся ситуацию.

- Какие организации участвовали.

- Конкретная сумма долга, а также за какие товары либо услуги она причитается к выплате.

- Какие действия требуются компании-должнику. Обычно это перечисление средств на какой-либо счет. Если данные счета прописаны в договоре, то достаточно будет сослаться на подписанный обеими сторонами договор.

- Что произойдет в случае неуплаты долга. Меры могут быть как мягкие (неустойка, пени), так и жесткие (обращение в Арбитражный суд). В основном организации прибегают к комбинированным мерам воздействия на должника.

При обращении в суд письмо-требование об оплате задолженности является обязательным условием подачи иска. Без него дело наверняка будет проиграно, особенно если должник не будет признавать существование задолженности.

В качестве дополнения можно приложить расчеты пени, которая полагается за неуплату долга. Однако это не обязательно для такого типа деловой переписки. Кроме того, при отказе оплаты долга и по прошествии длительных сроков, при обращении в суд пени могут значительно увеличиться.

Заключение

Заключительная часть должна содержать дату, подпись, «мокрую» печать организации. Такого рода корреспонденцию рекомендуется регистрировать, а также посылать заказным или ценным письмом с отметкой о вручении. Словом, оформить письмо-требование (в любом количестве экземпляров) не достаточно. Важно потом в суде доказать, что оно вообще существовало, поэтому электронная переписка здесь малоэффективна.

Сроки рассмотрения

Если от должника не поступает ответа на письмо-требование об оплате, то автоматически считается, что он его рассмотрел в течение 30 дней с момента фактического получения. Естественно, что есть доказательства вручения документа.

Простой компьютерный блог для души)

ПАО Сбербанк письмо пришло заказное о задолженности — что это значит?

Содержание заказных писем приносит мало позитива. Ими чаще всего сообщают о штрафах, задолженностях, приглашают на заседание суда (в качестве свидетеля, ответчика).

Практически каждый современный человек имеет финансовые отношения с банком — как обычный клиент, вкладчик, заемщик и пр.

ПАО Сбербанк — крупнейший в России по объёмам операций с физическими лицами

У россиян чаще всего эти отношения складываются с крупнейшей отечественной банковской организацией — ПАО Сбербанк.

Пришло заказное письмо о задолженности

Практика размещения депозитов, пользования кредитными средствами, зарплатными и дебетовыми картами прижилась у нас очень хорошо. Главное, если вы стали заемщиком — четко выполнять обязательства, дабы обезопасить себя от разного рода штрафов, пени и взысканий.

Иногда даже самые ответственные клиенты получают от банкиров письма, по меньшей мере вызывающие у них удивление, а по большей — возмущение.

Мало того, человек может вовсе не иметь отношения к Сбербанку ни в каком качестве, а письма приходят. Суть их в том, что якобы человек должен деньги. Например:

- Просроченный платеж.

- Долг по кредиту, взятому 10 лет назад.

- Предложение взять новый кредит для погашения уже имеющегося (рефинансирование).

- Требование оплатить налог 13% на полученную денежную выгоду.

- Баснословная сумма по кредиту, которого у человека нет.

Присылают копию решения суда, согласно этому документу долговое дело передано в руки судебных приставов. Следовательно, ожидайте их визита.

Настораживает факт — на некоторых письмах отсутствуют штампы и печати банка, нет подписей сотрудников. Еще одна отличительная особенность — обращаются к якобы должникам в грубой форме, что никак не пристало сотрудникам крупнейшего и известнейшего банка страны.

| Видео (кликните для воспроизведения). |

Еще момент — человек живет и прописан в Туле, а уведомление о кредитном долге пришло из Краснодара. Как такое возможно? У солидной организации невозможно. А вот у тех, кто выступает о имени банка очевидно обычная практика.

Что делать с задолженностью от ПАО Сбербанк?

Как вы уже заметили, претензии со стороны банка носят разный характер. В зависимости от содержания полученного письма нужно реагировать. Ваша реакция важна. Ввязываться в такие дела приятного мало, но делать это нужно по следующим причинам:

- Если вы виноваты, следует разобраться, найти способы решения образовавшейся задолженности. Лучше идти на контакт с банком, чем избегать.

- Беспокоят по кредиту, которым вы пользовались много лет назад, успешно вернули средства банку — тем более нужно разбираться. Хорошо, если остались справки о полном погашении. Если нет, требуйте у банка поднимать архивы.

- Требование оплатить налог — возможно произошло списание безнадежного долга и теперь вам надо оплатить налог на доходы физических лиц. Надо выяснить, на какую материальную выгоду требуют налог?

- Если кредита нет и никогда не было, а вы получаете требования, предупреждения и угрозы — обращайтесь к юристу банка.

- Корреспонденция приходит вам, значит, в банке указаны ваши адреса, телефоны, фамилии. Необходимо изъять и защитить свои персональные данные.

Что делать, если письмо о задолженности есть, а вы все заплатили?

Если на самом деле заказное письмо пришло от ПАО Сбербанк, то при обращении (подобные вопросы решаются при личном присутствии двух сторон) штрафы, пеня, задолженность и пр. должны быть подтверждены документально. И обоснованы.

Есть закон о защите персональных данных граждан РФ

Почему? У вас ведь тоже есть чеки, квитанции, справки о полном погашении долга или об исправной оплате текущих платежей. Дело может касаться как прошлого кредита, так и действующего. Вся эта финансовая документация подтверждена печатями, подписями и пр. А тут банк говорит об обратном. Как так?

- недобросовестность, некомпетентность сотрудников;

- задержка перечисления средств (заемщик внес деньги вовремя, а попали они на его счет только через неделю);

- сбой локальной компьютерной сети и пр.

В подобной ситуации целесообразно написать ответ банку — образец доступен на соответствующих ресурсах. Не помешает составить претензию — образец есть на портале бесплатной юридической помощи.

Строгих правил к написанию претензии с точки зрения закона нет. Главное — грамотность, четкость, суть проблемы, точные даты событий, о которых идет речь.

Претензия — документ юридической важности, который будет прилагаться к исковому заявлению в случае, когда досудебное урегулирование спора будет безуспешным.

Претензия это одна из форм составления досудебного документа

Мошенничество — такое возможно?

Как мы уже говорили, сегодня возможно все. Кто-то воспользовался вашими личными данными, имел доступ к документам (ксерокопиям), оформил кредит на ваше имя. Есть разные изощренные схемы добычи легких денег.

Проблема в том, что долг числится на вас. Поэтому необходимо немедленно идти и писать заявление (не только в банк, но и в полицию) о вашей непричастности. Должна быть проведена экспертиза подписей заемщика и прочие меры, которые находятся в компетенции специалистов по подобным делам.

Еще один вид мошенничества — человеку присылают на сей раз уже электронное послание якобы от ПАО Сбербанк из отдела принудительного взыскания проблемной задолженности. Его может получить любой человек, независимо от того, является он клиентом банка или нет. Содержание всегда одинаково, как под копирку:

- Уведомление должника о задолженности в Сбербанке.

- Пишут о неуплате, грозятся приехать с конфискацией имущества.

- Прилагают копию решения суда (в приложении, там же и другие подробности).

- Предлагают оплатить энную сумму немедленно, чтобы успеть до приезда инспекторов.

- Предлагают оплатить долг в течение 2-х часов, тогда половину спишут.

В конце стоит подпись руководителя Департамента, но фамилии всегда разные. Могут еще предложить встретить лично на нейтральной территории. Якобы доброжелатель поможет решить проблему долга, но вам нужно сначала оплатить его услугу. Как вы понимаете, никаких оплат, а тем более встреч вы допускать не должны.

Никаких приложений открывать нельзя, а письмо нужно сразу показывать специалистам которые по ip адресу узнают, откуда приходят подобные письма.

Что же все-таки делать, если пришло заказное письмо о задолженности? В ответе больше нуждаются те, кто не имеет отношения к ПАО Сбербанк, его продуктам, тем более к приписываемым долгам.

Если за человеком на самом деле есть задолженность, лучшее решение — идти на переговоры с банком. В диалоге обязательно отыщутся компромиссные решения.

Реакция на приписывание несуществующих долгов должна быть незамедлительной:

- Пишите в банк — заявления, письма, претензии.

- Указывайте — не являетесь клиентом. Требуйте удалить из базы ваши персональные данные.

- Ссылайтесь — на закон о защите персональных данных и запрете передавать их третьим лицам (в том числе и коллекторам).

- Обращайтесь — к юристу в случае неудовлетворительного исхода и подавайте исковое заявление.

Все бумаги, написанные и составленные вами, чтобы опротестовать необоснованные финансовые притязания со стороны банка будут учитываться в суде в качестве досудебных документов.

Главное в этой ситуации — не оставаться в стороне, доказать свою невиновность и потребовать письменные официально заверенные документы о том, что вы банку ничего не должны.

В подобных разбирательствах и тяжбах приятного мало. Но защитить себя необходимо.

Пришло страшное письмо из банка. Что делать?

Задержав несколько платежей по кредитам, люди начинают получать страшные письма из банков со ссылками на статьи уголовного и гражданского кодексов РФ, а также на закон «об исполнительном производстве».

Прочитав подобные письма, может сложиться впечатление, что если в короткие сроки не заплатить кредит, то должника:

Посадят в тюрьму как мошенника или злостного уклониста;

Опишут и заберут все имущество из квартиры;

Принудительно выселят из квартиры и т.д.

Подобные письма доводят пожилых людей до предынфарктного состояния и побуждают во что бы то ни стало оплатить кредит. Несомненно платить кредиты нужно! Но брать очередной кредит для того, чтобы на время утихомирить одного из кредиторов — в корне не верно! Новый кредит лишь ухудшит Ваше финансовое состояние в целом, и лишь немного отсрочит неминуемое личное банкротство.

Самое главное — не давать волю эмоциям, а трезво оценить свою финансовую ситуацию и содержимое письма. Долги – это не смертельно и не навсегда. Например, Вы можете абсолютно законно списать долги, пройдя процедуру банкротства физического лица.

Права банков и коллекторов при взыскании долгов

У банков и их представителей (коллекторов), на самом деле, не так много прав. При взыскании просроченной задолженности они вправе:

Информировать Вас о наличии просроченной задолженности и уточнять сроки ее погашения.

Снимать денежные средства с определенного счета без Вашего ведома, только если Вы подписали соглашение об этом.

Обратиться в суд для взыскания с Вас задолженности через службу судебных приставов.

Собственно, при написании «страшных писем» они пользуются первым правом из нашего списка. Типовой шаблон такого письма следующий:

- От кого/кому;

- Заголовок: требование, претензия, письмо и т.д.

- Информация о размере Вашей задолженности и сроках ее выплаты;

- Иная информация общего характера, которая скорее всего не имеет никакого отношения лично к Вам и призвана Вас напугать.

Вот реальное содержимое письма, полученного одним из наших клиентов от банка «Тинькофф»:

Несмотря на требования Банка об исполнении Вами условий договора и предупреждения о возможных последствиях, обязательный минимальный платёж Вами на данный момент не оплачен.

Просим ознакомиться с наиболее интересным для Вас содержанием статей 33 и 68 ФЗ «Об исполнительном производстве»:

Статья 33. Место совершения исполнительных действий и применения мер принудительного исполнения.

Исполнительные действия совершаются, и меры принудительного исполнения применяются судебным приставом-исполнителем по его месту жительства, месту пребывания или местонахождению его имущества. В случае отсутствия сведений о местонахождении должника, его имущества по последнему известному месту жительства или месту пребывания должника.

и Статьи 68. Меры принудительного исполнения.

Мерами принудительного исполнения являются:

- обращение взыскания на имущество должника, в том числе на денежные средства и ценные бумаги;

- обращение взыскания на периодические выплаты, получаемые должником в силу трудовых, гражданско-правовых или социальных правоотношений;

- обращение взыскания на имущественные права должника, в том числе на право получения платежей по найму, аренде.

- обращение в регистрирующий орган для регистрации перехода права на имущество, с должника на взыскателя

- совершение от имени и за счет должника действия, указанного в исполнительном документе, в случае, если это действие может быть совершено без личного участия должника;

- принудительное вселение взыскателя в жилое помещение;

- принудительное выселение должника из жилого помещения;

- иные действия, предусмотренные федеральным законом или исполнительным документом.

Получить всю необходимую информацию Вы можете, обратившись в Банк по телефону: 8-800-555-57-75 (круглосуточно, звонок по России бесплатно).

С уважением, Отдел урегулирования сложных ситуаций «Тинькофф Банк» (Акционерное Общество)

Стоит заметить, что банк «Тинькофф» отличается креативностью, и это письмо тому подтверждение. При его прочтении, у неподготовленного читателя будут формироваться в голове страшные образы того, как взыскателя (представителей банка «Тинькофф») вселят в квартиру, где живет должник, а должника вовсе выселят и т.д. И все ведь подкреплено статьями закона. На самом деле, полезной информации, касающейся непосредственно должника, тут практически нет. Этим письмом банк «Тинькофф» сообщает, что:

- несмотря на требования банка, кредит до сих пор не погашен;

- Вы можете получить дополнительную информацию по телефону 8-800-555-57-75.

Все! Больше никакой информации, касающейся и затрагивающей должника, в этом письме нет!

А как же быть со страшными статьями, которые приведены в письме?

Указанные статьи в 99% случаях не имеют к Вам никакого отношения.

Если в письме речь идет о статьях Уголовного кодекса (УК) РФ, то рекомендуем развеять свои страхи в статье «Уголовная ответственность за невыплату кредита».

Если в письме приведены статьи Гражданского кодекса (ГК) РФ, то что бы в них ни было написано, запомните одно: гражданский кодекс, в упрощенном понимании, говорит о том, что если Вы взяли деньги в долг и обязались их вернуть в срок, то Вы должны это сделать. В противном случае, кредитор имеет право обратиться в суд для взыскания долга через службу судебных приставов. Так ли страшен суд с банком, читайте в статье «Судебные тяжбы с кредиторами».

Если в письме приведен ряд статей из закона «Об исполнительном производстве», запомните, что касаются они лишь тех долгов, по которым уже есть решение суда, вступившее в законную силу, и долг поступил на взыскание в Федеральную службу судебных приставов.

Если говорить, о конкретном письме банка «Тинькофф», которое мы привели выше, то должников по потребительским кредиту касаются лишь несколько первых пунктов, в переводе на более понятный язык означающих, что если банк решится обратиться в суд, получит решение суда и направит исполнительный лист в службу судебных приставов, то судебный пристав вправе:

- Арестовать банковские счета должника;

- Запретить регистрационные действия с имуществом;

- Обратить взыскание на часть дохода должника (в случае долгов по кредитам процент удержаний не может превышать 50% от величины дохода);

- Прийти по месту жительства и описать/арестовать Ваше имущество.

Что касается выселения должника и вселения взыскателя, о чем говорится в этом письме, то речь идет о судебных актах другого характера (не взыскания долгов по потребительским кредитам). К примеру, Вы не рассчитались с ипотекой, банк обратился в суд и захотел оставить ипотечную квартиру за собой. В этом случае банк вправе выселить Вас из квартиры, т.к. право собственности перешло к нему. Именно этим и будут заниматься судебные приставы, и об этом написано в приведенной в письме статье 68 Закона «об исполнительном производстве».

Я все равно не хочу, чтобы пристав приходил ко мне домой!

Если общая сумма долгов более 500 тысяч рублей, и Вы понимаете, что не рассчитаетесь в ближайшее время, то, скорее всего, какой-либо из Ваших банков-кредиторов рано или поздно обратится в суд, и долг поступит на взыскание судебным приставам. Этого можно избежать и не дожидаться за порогом судебных приставов, объявив себя банкротом!

Я не брал кредит, но у меня долг. Что делать?

О подобных ситуациях каждый слышал от друзей, родственников или знакомых. К сожалению, они не редкость. Суть ситуации заключается в том, что человек понятия не имеет о наличии у него задолженности по кредиту, но вдруг получает уведомление о том, что у него есть весьма внушительный долг перед банком. Ситуация может выглядеть и иначе — человек вообще не брал кредит и не заключал никаких договоров, но ему приходит уведомление о том, что за нам числится долг. Очень хорошо, если такое уведомление присылает банк, а не суд, призывая явиться на слушание иска. Попробуем разобраться в обеих ситуациях и определить оптимальную стратегию действий.

Как может возникнуть задолженность?

Для начала давайте разберемся, как может возникнуть подобная ситуация. Долг не появляется из ниоткуда, соответственно когда-то вы все же брали кредит. Возможен и такой вариант, при котором кто-то взял кредит от вашего имени, но разберемся со всем по порядку.

Долг образовался из процентов по вашему кредиту.

Такая ситуация очень распространена. Приведем простой пример: у человека есть кредитная карта, с которой в определенный момент он снимает 10 тыс. рублей. Не зная или забыв о некоторых условиях договора, по которому он получил эту карту, человек возвращает не всю сумму, которую должен был бы вернуть с учетом процентов. В результате образуется небольшая задолженность, допустим, в размере 200 рублей. Эти 200 рублей спустя какое-то время превращаются в 2000, а потом и в 20000, если до клиента не доходит информация о том, что за ним числится задолженность. В результате на тот момент, когда человек узнает о существовании долга, этот долг, как правило, уже весьма существенный.

Такие ситуации очень распространены и весьма неприятны. Именно поэтому если вы пользуетесь кредитными средствами, настоятельно рекомендуем вам контролировать суммы выплат по вашим кредитам и детально изучать условия договора, согласно которому вам предоставляются эти средства. Также нелишним будет ежегодно справляться о своей кредитной истории в бюро кредитных историй. Это бесплатно и позволит обнаружить долг на той стадии, когда он еще не оброс процентами как снежный ком.

Долг образовался в результате действий мошенников.

Увы, такие ситуации возможны, и даже более того, весьма распространены. Происходит это следующим образом: мошенники при помощи самых разнообразных уловок и махинаций получают доступ к документам человека и изготавливают их подделку. После того, как поддельные документы готовы, злоумышленники отправляются в банк и берут кредит на максимально возможную сумму. Если банк не отказывает в выдаче кредита и дает преступникам деньги, они, как правило, исчезают с полученной суммой. Естественно, выплаты по кредиту никто не делает и банк инициирует процедуру принудительного взыскания. В такой ситуации человек, документами которого воспользовались преступники, узнает о том, что на его имя был оформлен кредит, уже тогда, когда ситуация принимает совершенно неприятный оборот. Как правило, этот момент наступает в то время, когда по кредиту уже есть довольно большая просрочка и существенные штрафы за нее.

Что делать, если по кредиту накопились проценты и штрафы?

Давайте подробнее разберемся с тем, что же делать, если задолженность образовалась из-за накопленных процентов и штрафов. Разумеется, в подобной ситуации винить нужно лишь себя самого, ведь банк не скрывает условия кредитования (они просто не заостряют на них внимание, но все же они чисты перед законом в этом плане). Итак, вы обнаружили, что по кредиту, который считали полностью проплаченным, образовался долг. Первое, что нужно сделать в такой ситуации — обратиться в банк и точно узнать как образовался долг. Требуйте полной детализации по месяцам, дням, часам и минутам если потребуется, но в результате вы должны узнать о каждой копейке, которая добавилась к изначальной сумме долга. В результате этого вы должны выяснить:

- Какую сумму вы не погасили изначально.

- Какие проценты и штрафы добавлялись к изначальной сумме за прошедшее время.

Что делать, если вы стали жертвой мошенников?

Ни в коем случае не оставляйте дела подобного рода на самотек. Поверьте, сами-собой они не рассосутся. Банку выгоден каждый день просрочки по кредиту, ведь за каждый день они начисляют штрафы и проценты. Для вас же все закончится судебным иском, результатом которого станет опись имущества.

Как видите, ситуация не из приятных, поэтому мы настоятельно рекомендуем попросту не допускать подобных, ведь кто предупрежден, тот вооружен! Самое лучшее, что можно сделать для предупреждения таких ситуаций — внимательно относиться к своим документам и не предоставлять их копии или тем более оригиналы незнакомым и малознакомым лицам. В том случае, если с вами все же случилась такая беда, лучше привлечь к делу профессионального юриста, который сможет направить дело в нужное русло.

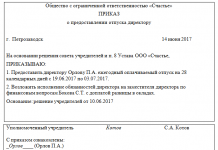

Очередной развод. Письмо о задолженности от «ПРОМСВЯЗЬБАНК» Кому еще приходило?

Всем привет! Пишу свой первый пост, строго прошу не судить 🙂

Итак, начну издалека. У мамы давным-давно был кредит на бизнес. Году так может 2007. Сумма не крупная и погашен он был через пару лет в 2009, о чем выдали соответствующую справку, которая хранится и по сей день.

Несколько недель назад пришло письмо о задолженности от ПРОМСВЯЗЬБАНКА. Текст гласил о том, что имеется задолженность по кредиту № такой-то, сумма несколько тысяч рублей. Просьба погасить. Посетив отделение банка, все развели руками, ничего не знаем, никуда не звоните, долгов никаких у вас нет.

И вот сегодня вечером в почтовом ящике забираю очередной конверт от банка.

ИСКОВОЕ ЗАЯВЛЕНИЕ О ВЗЫСКАНИИ ЗАДОЛЖЕННОСТЕЙ ПО КРЕДИТНОМУ ДОГОВОРУ И ДОСРОЧНОМ РАСТОРЖЕНИИ ДОГОВОРА.

Становится интересно. Оформлено все цивильно, никаких ошибок по тексту нет, все культурно с указанием законов и прочего.

Завтра позвоню на горячую линию, или зайду в отделение. Кому интересно отпишусь.

Друзья, будьте внимательнее, никуда не звоните, и проверяйте все по несколько раз! Всем мир!

| Видео (кликните для воспроизведения). |

Прикладываю фото этого самого письма и конверта. Обратите внимание, что номера на конверте и в письме абсолютно разные и таких номеров НЕТ на официальном сайте Промсвязьбанка.

Источники

Пиголкин, Ю.И. Атлас по судебной медицине / Ю.И. Пиголкин. — М.: Медицинское Информационное Агентство (МИА), 2015. — 726 c.

Шавалеев, Михаил О неотвратимости юридической ответственности в России / Михаил Шавалеев. — М.: LAP Lambert Academic Publishing, 2017. — 180 c.

Чашин, А. Н. Лишение водительских прав. Как автовладельцу выиграть судебный процесс / А.Н. Чашин. — М.: Дело и сервис, 2017. — 969 c.- Экзамен на звание адвоката. Учебно-практическое пособие. В 2 томах (комплект); Юрайт — М., 2014. — 885 c.

Здравствуйте. Я юрист с 20 летним стажем работы в г. Москва. Буду рад поделиться с Вами своими знаниями и опытом.