Содержание

- 1 И снова о патенте: что будет, если вовремя не оформить или не продлить?

- 2 И снова о патенте: что будет, если вовремя не оформить или не продлить?

- 3 Иностранный работник не оплатил патент вовремя что делать

- 4 Оплата налоговых чеков по патенту: основная ошибка работодателей

- 5 Как правильно продлить патент для ИП

- 6 ЧТО ДЕЛАТЬ, ЕСЛИ НЕ УСПЕЛ ПРОДЛИТЬ ПАТЕНТ?

- 7 Просрочена оплата патента: что делать и какой штраф?

- 8 Как правильно закрыть патент ИП

И снова о патенте: что будет, если вовремя не оформить или не продлить?

В миграционном законодательстве жестко установлены сроки, в течение которых иностранный гражданин, его работодатель или принимающая сторона должны выполнить те или иные действия.

Если Вы регулярно читаете наши новости, то уже знаете, что:

- встать на миграционный учет иностранный гражданин должен в течение 7 рабочих дней (граждане Таджикистана – 15 дней, граждане ЕАЭС – 30 дней);

- оформить медицинскую страховку (полис ДМС) иностранец должен в тот же день, как въехал в Россию;

- подать уведомление о заключении и расторжении трудового договора работодателю необходимо в течение 3х рабочих дней с даты заключения или расторжения договора.

И, конечно, Вы знаете, что сдать документы на оформление патента необходимо в течение 30 дней с даты въезда в Россию.

Это достаточно сжатый срок, потому что иностранному гражданину необходимо за это время оформить полис ДМС, миграционный учет, сдать и получить сертификат о знании русского языка, истории России и законодательства, пройти медицинскую комиссию, сделать нотариальный перевод паспорта и т. д.

Когда иностранный гражданин слишком поздно начинает собирать документы на патент или происходит сбой на каком-либо этапе (например, иностранец не сдал с 1 раза тестирование), то есть большая вероятность не уложиться в срок. В этом случае есть 2 варианта действий:

- Выехать на границу и снова въехать в Россию, получив новую миграционную карту и новый отсчет в 30 дней;

- Заплатить административный штраф за нарушение сроков подачи документов в размере 10-15 тысяч рублей и подать документы.

Если в результате сбора документов у иностранного гражданина истечет 90 суток, то он обязан будет выехать из России на 3 месяца.

Чтобы оформление патента прошло без подобных последствий, заниматься оформлением нужно сразу же после приезда. Это позволит избежать лишних трат и потери времени, так как без патента работать нельзя.

Теперь давайте разберемся с продлением патента. За продлением патента необходимо обратиться как минимум за месяц до конца срока действия текущего патента. При этом важно, чтобы все авансовые чеки по патенту были своевременно оплачены и не было никаких просрочек.

Если обратиться за продлением позже, то УФМС (теперь МВД) просто не примет документы, а значит придется делать “въезд-выезд”, новый миграционный учет и начинать оформление нового патента. Это не только дополнительные финансовые затраты, но и потеря рабочего времени, а также дополнительные действия и потери для работодателя (он должен будет Вас уволить, потом снова принять, а работа будет стоять).

Поэтому мы советуем обратиться за продлением патента раньше – за 2-3 месяца. В этом случае Вы не потеряете время и у Вас не будет разрыва между двумя патентами. Продленный патент начнет действовать сразу после окончания предыдущего. То есть за продлением патента, который кончается в декабре, Вы спокойно можете обратиться уже в сентябре.

И снова о патенте: что будет, если вовремя не оформить или не продлить?

Если Вы регулярно читаете наши новости, то уже знаете, что:

- встать на миграционный учет иностранный гражданин должен в течение 7 рабочих дней (граждане Таджикистана – 15 дней, граждане ЕАЭС – 30 дней);

- оформить медицинскую страховку (полис ДМС) иностранец должен в тот же день, как въехал в Россию;

- подать уведомление о заключении и расторжении трудового договора работодателю необходимо в течение 3х рабочих дней с даты заключения или расторжения договора.

И, конечно, Вы знаете, что сдать документы на оформление патента необходимо в течение 30 дней с даты въезда в Россию.

Это достаточно сжатый срок, потому что иностранному гражданину необходимо за это время оформить полис ДМС, миграционный учет, сдать и получить сертификат о знании русского языка, истории России и законодательства, пройти медицинскую комиссию, сделать нотариальный перевод паспорта и т. д.

Когда иностранный гражданин слишком поздно начинает собирать документы на патент или происходит сбой на каком-либо этапе (например, иностранец не сдал с 1 раза тестирование), то есть большая вероятность не уложиться в срок. В этом случае есть 2 варианта действий:

- Выехать на границу и снова въехать в Россию, получив новую миграционную карту и новый отсчет в 30 дней;

- Заплатить административный штраф за нарушение сроков подачи документов в размере 10-15 тысяч рублей и подать документы.

Если в результате сбора документов у иностранного гражданина истечет 90 суток, то он обязан будет выехать из России на 3 месяца.

Чтобы оформление патента прошло без подобных последствий, заниматься оформлением нужно сразу же после приезда. Это позволит избежать лишних трат и потери времени, так как без патента работать нельзя.

Теперь давайте разберемся с продлением патента. За продлением патента необходимо обратиться как минимум за месяц до конца срока действия текущего патента. При этом важно, чтобы все авансовые чеки по патенту были своевременно оплачены и не было никаких просрочек.

Если обратиться за продлением позже, то УФМС (теперь МВД) просто не примет документы, а значит придется делать “въезд-выезд”, новый миграционный учет и начинать оформление нового патента. Это не только дополнительные финансовые затраты, но и потеря рабочего времени, а также дополнительные действия и потери для работодателя (он должен будет Вас уволить, потом снова принять, а работа будет стоять).

Поэтому мы советуем обратиться за продлением патента раньше – за 2-3 месяца. В этом случае Вы не потеряете время и у Вас не будет разрыва между двумя патентами. Продленный патент начнет действовать сразу после окончания предыдущего. То есть за продлением патента, который кончается в декабре, Вы спокойно можете обратиться уже в сентябре.

Иностранный работник не оплатил патент вовремя что делать

Что делать, если сотрудник несвоевременно оплатил патент?

И если через один месяц с даты окончания срока патента иностранец не оформит новый разрешительный документ, трудовой договор с ним расторгают (). Ответ на 2 вопрос: Что, если работник пропустил срок оплаты (патент автоматически аннулирован), оплатил патент позднее назначенного срока, сообщил об этом работодателю после оплаты? В этом случае нужно зафиксировать актом дату получения от работника информации об оплате патента, и незамедлительно отстранить его от работы.

Работник продлить старый патент уже не сможет, ему нужно будет оформлять новый патент, для чего понадобится новая миграционная карта.

Во избежание подобных ситуаций в будущем работодателю необходимо отслеживать срок действия и своевременно требовать от работника предъявления квитанции об оплате патента. Подробности в материалах Системы Кадры: 1.

Ответ: Как оформить патент временно пребывающему иностранцу, въехавшему на территорию

Если просрочил оплату патента, что делать?

С момента, когда прекратилось действие, у вас есть еще 15 дней, которые вы можете законно находиться в России – используйте их для того, что бы оформить новый патент. Если вы продолжите работу без действующего патента, это повлечет за собой административное наказание: штраф (2-5 тыс.р.) и, возможно, выдворение из страны. Лицу, предоставившему работу иностранцу без патента.

так же грозит штраф 2-5 тыс.р.

С квитанцией об оплате налога, удостоверением личности, миграционной картой и заявлением на получение на трудовую деятельность необходимо обратиться в отделение ФМС и подать пакет документов.

Для продления лично обращаться в миграционную службу нет необходимости, он продляется автоматически после уплаты налога.

Если патент не оплачен вовремя что делать работодателю

Если будет допущена просрочка, придется заплатить штраф стоимостью от 10 до 15 тысяч рублей.

Для последних это время увеличивается до 3 лет, поскольку между правительствами двух государств был заключен договор о взаимозащите трудовой деятельности своих граждан. Продлить патент можно, не обращаясь в ФМС, но осуществив авансовый платеж по НДФЛ. Однако общий период действия разрешения не должен быть больше года.

Соответственно, патент на работу иностранный гражданин может неоднократно продлевать на период не более 12 месяцев, поскольку общий срок действия трудового патента с учетом продлений составляет не более 12 месяцев со дня выдачи.

Как уволить иностранца если он не оплатил патент

руб., для юридических лиц – от 250 до 800 тыс.

руб., а также приостановление деятельности предприятия сроком до девяноста суток. То же самое касается и увольнения иностранного гражданина задним числом.

Подобная процедура (в отношении русского или иностранного гражданина) допустима только в определённых законах случаях или по решению суда.

Необходимо также учитывать, что уволенный подобным образом работник имеет право обратиться в суд и его шансы на выигрыш намного выше, чем у работодателя.

Следует учесть, что работодатель обязан отстранить сотрудников-иностранцев от работы при окончании срока: разрешения на работу или патента;

Штрафы работодателю за иностранного работника в 2019 году: какие штрафы ждут работодателя за работу иностранных граждан без документов и за нелегальных работников без оформления

Для более удобного перемещения по странице вы можете воспользоваться навигацией: Чаще всего работодателя мигранта штрафуют за:

- Нарушение государственных нормативных требований охраны труда;

- Допуск работника к исполнению им трудовых обязанностей;

- Нарушение трудового законодательства;

- Отсутствие полного пакета документов;

- Необеспечение работников средствами индивидуальной защиты.

- Уклонение от оформления трудового договора;

- Непроведение или неправильное проведение оценки условий труда на рабочих местах;

Нарушение предусмотренных законом правил миграционного учета влечет за собой административные штрафы и иные меры воздействия, как на работодателя, так и на рабочего-мигранта, при этом в роли работодателя может выступать как юридическое, так и физическое лицо.

Просрочена оплата патента: что делать и какой штраф?

Обратиться в компетентный орган иностранный гражданин может самостоятельно или через специальную компанию, созданную в регионе на основе договора между местными властями и миграционной службой.

Страховой полис ДМС или соглашение о проведении медицинского обслуживания на возмездной основе, подписанное в регионе трудоустройства приезжего. Справка о том, что мигрант поставлен на регистрационный учет.

Сертификат о владении государственным языком, основами истории и законодательства.

Не во время оплатил патент иностранный работник чем грозит

Затем вы готовите пакет документов и подаете его в Управление по вопросам миграции ГУ МВД РФ или в центр оказания государственных услуг. Перечень необходимых документов будет представлен ниже.

№ 115- Внимание ФЗ. Если в течение срока действия патента изменится фамилия, имя, отчество иностранца или реквизиты

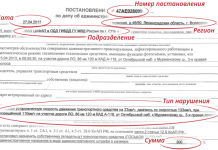

Оплата налоговых чеков по патенту: основная ошибка работодателей

И все дальнейшие оплаты по нему бессмысленны.

Даже 1 час опоздания прекращает действие патента. До какой даты необходимо оплачивать патент?

Ваш иностранный сотрудник должен оплачивать чек (если он делает это ежемесячно) ДО даты выдачи, указанной на оборотной стороне патента. Оплата в дату выдачи патента — уже поздно! Например, патент выдан 20.07.16.

Первый чек оплачен 7.07.16. Этот чек продлевает патент до 19.08.16 г.

Второй чек оплачен 17.08.16 г. Он продлевает действие патента до 19.09.16 г.

Третий чек оплачен 20.09.16 г. Третий чек просрочен. С 20.09.16 патент считается недействительным. Что делать, если иностранный сотрудник просрочил оплату чека?

В этом случае, иностранный гражданин больше не может находиться в России — он обязан выехать за ее пределы. После выезда-въезда (при ряде условий) он может повторно сдать документы на оформление патента.

Вы, как работодатель, обязаны сначала отстранить его на 1 месяц (статья 327.5. ).

Иностранец не оплатил патент что делать работодателю

Однако, если он продолжит свою трудовую деятельность с просроченным, недействительным патентом на работу, это будет классифицироваться как нелегальная работа без патента и карается штрафом.

Для иностранного гражданина размер штрафа варьируется в пределах от двух до пяти тысяч рублей, в зависимости от длительности незаконной трудовой деятельности без патента.

Штраф для работодателя может составить до 250 тысяч. Кроме того, иностранному гражданину, уличённому в работе без патента, может грозить депортация и последующие проблемы с въездом.

Что делать, если патент просрочен? Если патент просрочен не слишком сильно (не более, чем на две недели), то нужно просто подать документы на переоформление патента в отделение УФМС.

Оплата налоговых чеков по патенту: основная ошибка работодателей

То есть патент начинает действовать в начале сентября, значит первый платеж был в августе. Чтобы продлить действие патента на октябрь, в сентябре нужно будет еще раз внести платеж по патенту. И так каждый месяц.

Но все чаще в своей работе при продлении патента или миграционного учета по чекам мы сталкиваемся с тем, что иностранные граждане не вовремя оплачивают свои патенты!

Если просрочить оплату чека по патенту, то патент перестает действовать. И все дальнейшие оплаты по нему бессмысленны. Даже 1 час опоздания прекращает действие патента.

До какой даты необходимо оплачивать патент?

Ваш иностранный сотрудник должен оплачивать чек (если он делает это ежемесячно) ДО даты выдачи, указанной на оборотной стороне патента. Оплата в дату выдачи патента – уже поздно!

Например, патент выдан 20.07.16. Первый чек оплачен 7.07.16. Этот чек продлевает патент до 19.08.16 г. Второй чек оплачен 17.08.16 г. Он продлевает действие патента до 19.09.16 г. Третий чек оплачен 20.09.16 г. Третий чек просрочен. С 20.09.16 патент считается недействительным.

Что делать, если иностранный сотрудник просрочил оплату чека?

В этом случае, иностранный гражданин больше не может находиться в России – он обязан выехать за ее пределы. После выезда-въезда (при ряде условий) он может повторно сдать документы на оформление патента.

Вы, как работодатель, обязаны сначала отстранить его на 1 месяц (статья 327.5. гл. 50.1 Трудового кодекса РФ). Если за это время он не принесет Вам новый патент, Вы имеете право его уволить по ст. 327.6. ТК РФ.

В чем основная ошибка работодателя в отношении иностранных сотрудников, работающих по патенту, и их оплат по патенту?

Основная ошибка работодателя в том, что ОН НЕ КОНТРОЛИРУЕТ оплату патента своими сотрудниками.

В результате оказывается, что у них работают иностранные граждане с недействующими документами, а это то же самое, что сотрудник без документов – нелегал!

Штраф за иностранца с просроченным патентом из-за отсутствия контроля за оплатой чеков составляет от четырехсот тысяч до одного миллиона рублей за каждого такого сотрудника (п. 4 ст. 18.15 КоАП РФ)

А вдруг у меня есть такие сотрудники? Что делать?

Прямо сейчас проверьте документы всех своих иностранцев, работающих по патенту. Посчитайте их чеки, проверьте даты оплаты чеков и сверьте с датой выдачи патента.

| Видео (кликните для воспроизведения). |

Если в результате проверки окажется, что у вас есть сотрудники, которые оплатили патент не вовремя, звоните 8 (812) 242-88-29 , наши юристы помогут Вам разобраться, что делать дальше. Но к работе такого сотрудника Вы больше не допускайте!

Если в результате проверки у Вас не хватает чеков – запросите их у своих сотрудников! Вы должны быть уверены, что патенты Ваших сотрудников действуют.

Если Вы сомневаетесь, что можете рассчитать все правильно, позвоните нам и закажите услугу миграционный аудит документов – мы проверим все документы ваших сотрудников и напишем Вам, до какого числа у них действуют документы!

Что делать, чтобы избежать прекращения действия патента из-за несвоевременной оплаты чеков?

Контролируйте оплату чеков по патенту. За неделю напоминайте им о необходимости оплаты или вообще возьмите оплату на себя. Пусть у Вас в личном деле каждого иностранного сотрудника хранятся копии его чеков оплаты налога по патенту.

Как правильно продлить патент для ИП

В отношении некоторых видов деятельности, которые осуществляются индивидуальными предпринимателями, с 2013 года предусмотрен особый налоговый режим — патентная система. ПСН устанавливается по желанию самого налогоплательщика. Метод предусматривает освобождение ИП от оплаты ряда налогов, а также может использоваться одновременно с иными способами налогообложения.

Стоимость получения разрешительного документа не зависит от показателя фактической прибыли налогоплательщика, а связана с размером потенциально возможного дохода, определяемого государством для определенного вида занятости.

Условия и преимущества использования патента

Возможность работы по патентной системе определяется для предпринимателя следующими условиями:

- количество работников, занятых в штате ИП, не превышает показателя в 15 человек;

- величина дохода ИП за год не превышает суммы в 60 миллионов рублей.

Патент оформляется на временной период по усмотрению ИП (1-12 месяцев) и действует в пределах того муниципального образования, в котором был выдан.

К сведению! Не могут использовать в работе ПСН предприниматели, занятые частной деятельностью в рамках системы доверительного управления или соглашения о простом товариществе.

Несмотря на то что работать по патентному методу могут не все предприниматели, ПНС является наиболее выгодным для ИП способом налогообложения за счет следующих обстоятельств:

- низкая административная и налоговая ответственность — у работающего по патенту отсутствует необходимость сдавать отчетность и оплачивать НДС, НДФЛ, имущественный налог;

- ведение учета предусматривает только использование книги по учету доходов;

- гибкий срок действия разрешительного документа по желанию заявителя (1-12 месяцев);

- оплачивается фиксированный годовой налог;

- стоимость по патенту можно не рассчитывать самостоятельно, за них подсчет выполнят сотрудники ИФНС;

- применяющие ПСН освобождены от необходимости использования в работе кассовых аппаратов (до 01.07.2018 г.).

Порядок оформления патента

Патентная система налогообложения не устанавливается автоматически, для ее использования предпринимателю требуется обратиться с соответствующим заявлением в налоговую структуру. В противном случае расчет и оплата налоговых платежей будут происходить в общем порядке.

Для оформления документа необходимо выполнить ряд действий:

- Подготовить заявление по установленной форме. В тексте формы следует указать соответствующие коды (налогового органа, субъекта РФ), информацию о предпринимателе, юридический адрес, виды деятельности заявителя.

- Обратиться в подразделение налоговой службы, передав регистрирующему сотруднику заполненное заявление и предъявив гражданский паспорт заявителя. ИП получает копию переданного заявления с отметкой о принятии документов в работу.

- Спустя определенный законодательно период времени (до 5 рабочих дней) узнать при повторном обращении в НС о принятом решении (предоставление патента, отказ в предоставлении).

- В случае положительного решения по запросу следует оплатить сумму (по патенту), расчет которой вместе с банковскими реквизитами для оплаты передается заявителю при получении патента.

При оформлении разрешения на период до полугода его стоимость должна быть оплачена в течение первых 25 календарных дней установления ПСН (ст. 346 НК РФ). Если запрашиваемый срок действия превышает 6 месяцев, то с момента начала работы по ПНС в первые 25 дней (календарных) подлежит оплате доля, составляющая 1/3 часть стоимости патента, остаток суммы следует оплатить не позже 30-дневного периода до завершения срока действия разрешительного документа.

Порядок продления срока действия патента

Период, на который допускается оформить патент, ограничивается сроком от 1 до 12 месяцев. Но выбранный заявителем временной отрезок не может быть меньше 1 месяца или превышать 1 год.

Часто начинающие работать по указанному методу налогообложения получают патенты на 1 месяц или чаще 2-3 месяца, чтобы оценить преимущества и недостатки системы применительно к конкретному виду деятельности. Если за время тестирования системы предприниматель пришел к выводу, что данный способ налогообложения удобен для него, то необходимо обратиться в ФНС для продления действия разрешения на работу по выбранной системе.

Процедура продления времени действия патента выполняется по схеме, соответствующей процедуре первоначального получения документа при регистрации ИП. В территориальное отделение налоговой службы направляется соответствующее заявление. Оплату налога следует выполнить по реквизитам налогового подразделения, где получен патент.

Передача заявления для пролонгации действия документа должна быть выполнена не позже 20 декабря года, на который распространено действие применяемой системы. Пропуск установленных сроков для обращения за продлением влечет за собой потерю права на данный вид налогообложения.

К сведению! При нарушении периода для обращения или при несвоевременной оплате суммы патент может быть признан недействительным, а заявитель автоматически может быть переведен на иной вариант налогообложения (ОСНО). Повторная подача заявления (по указываемому ранее виду деятельности) возможна лишь на следующий год (ст. 346 НК РФ), при этом заявитель должен будет пройти процедуру полностью, как при первоначальном обращении за патентом.

Отказ в продлении патента

Право на продление патента признается утерянным налогоплательщиком, если:

- доход ИП за год увеличился и превысил предельно допустимое значение в 60 миллионов рублей;

- количество наемных сотрудников в штате работодателя составило больше 15 человек;

- налоговый платеж оплачен налогоплательщиком с нарушением срока или не полностью (при несвоевременной оплате положенной суммы предприниматель будет обязан оплатить начисленные НС пени и штраф).

Уведомление налоговой структуры об утрате права на работу по ПСН и о переходе на общий режим уплаты налогов направляется в НС в срок до 10 дней (календарных) от дня возникновения обстоятельства, послужившего причиной утраты права на ПСН.

Если предприниматель решил завершить деятельность, для ведения которой был получен патент, то после прекращения деятельности следует направить в ФНС соответствующее заявление с учетом предоставленного для этого срока (5 календарных дней).

ИФНС также уведомит заявителя об отказе в продлении действия документа в следующих случаях:

- на заявленный ИП вид занятости не распространено использование ПСН;

- до конца действия патента осталось 10 дней, но ИП не направил в налоговую службу уведомление-заявление с указанием его дальнейших намерений (по использованию системы или переходу на другой метод учета);

- в заявлении указан недопустимый период действия запрашиваемого документа или заполнены не все обязательные к заполнению графы бланка;

- налогоплательщик лишился права на работу по патентному методу до окончания срока действия последнего.

Способы подачи заявления в ФНС

Для продления времени действия разрешения на работу по ПСН также как для принятия на налоговый учет по указанному методу или для перевода на данную систему с другого метода учета заявитель должен предоставить в ФНС соответствующее заявление.

Форма документа заполняется и передается одним из способов:

- лично (при визите в подразделение налоговой службы);

- через представителя заявителя при наличии нотариально оформленного документа на право представления интересов, включая передачу документа;

- почтовым отправлением в форме заказного письма;

- через личный кабинет налогоплательщика на сайте налоговой службы при наличии ключа электронной подписи.

К сведению! Субъекты РФ имеют право изменять критерии для ИП при использовании ПСН, корректируя сумму доходов или список допустимых видов деятельности. Поэтому при обращении за продлением разрешения следует уточнить действующие положения для патентной системы на официальном сайте местного органа власти.

ЧТО ДЕЛАТЬ, ЕСЛИ НЕ УСПЕЛ ПРОДЛИТЬ ПАТЕНТ?

Заранее – это за 30 дней до окончания текущего патента, с необходимым пакетом документов, но что делать, если срок текущего патента уже истек или срок его действия менее 30 дней? В таком случае, продлить патент будет невозможно и вам понадобится выезд за пределы РФ для того, чтоб обновить миграционную карту.

Важно запомнить, что продление патента осуществляется в период действия текущего патента, т.е. нужно не только подать документы на патент, но и получить уже готовый патент на руки, для того чтобы ваша трудовая деятельность была непрерывной.

Итак, для продления вам потребуется:

1. Заявление о переоформлении патента;

2. Документ, удостоверяющий личность;

3. Миграционная карта с целью въезда «работа»

4. Чеки об уплате налогов по текущему патенту;

6. Документы, об отсутствии заболеваний;

7. Сертификат, подтверждающий владение русским языком, знание им истории России и основ законодательства РФ;

8. Ходатайство работодателя, заказчика работ (услуг) о переоформлении иностранному гражданину патента;

9. Трудовой договор или гражданско-правовой договор на выполнение работ (оказание услуг), заключенные между иностранным гражданином и работодателем.

Просрочена оплата патента: что делать и какой штраф?

В современной России многие граждане других государств работают по патенту. Но при определенных обстоятельствах иностранец может забыть оплатить продление документа или сделать это с опозданием. Тогда получится, что несколько дней он проработает на фирме нелегально. Что же делать мигранту и руководству компании, если сотрудник просрочил оплату патента? Исправит ли положение предоставление приезжему отпуска за свой счет на время нарушения? И сколько дней дается работнику на переоформление документа?

Получение разрешения на трудовую деятельность

Чтобы лучше понимать, какие последствия повлечет за собой опоздание с оплатой патента, рассмотрим правила его приобретения.

Разрешительный документ необходим для работы в России жителям визовых и безвизовых стран. Его не придется оформлять только при особых обстоятельствах, согласно статье 13.3 ФЗ № 115. К примеру, патент не обязателен для работника аккредитованной зарубежной фирмы, филиал которой располагается в РФ.

Выдача таких документов производится местными отделами ФМС. Обратиться в компетентный орган иностранный гражданин может самостоятельно или через специальную компанию, созданную в регионе на основе договора между местными властями и миграционной службой. В населенных пунктах, где подобные фирмы отсутствуют, с 2016 года приезжие вправе подавать документы через доверенных лиц, для этого потребуются:

- Заявление.

- Удостоверение личности (например, внутренний паспорт).

- Карту мигранта со штампом о приезде иностранца в РФ или о выдаче отделом ФМС этой карты. Цель прибытия в Россию указывается однозначно – работа.

- Страховой полис ДМС или соглашение о проведении медицинского обслуживания на возмездной основе, подписанное в регионе трудоустройства приезжего.

- Справка о том, что мигрант поставлен на регистрационный учет.

- Сертификат о владении государственным языком, основами истории и законодательства.

- Результаты медицинского исследования об отсутствии у переселенца опасных инфекционных болезней, перечисленных в Приказе Минздрава № 384н, а также наркомании и алкоголизма.

Перечисленные документы направляются в местный отдел ФМС на протяжении 30 суток после прибытия иностранца на территорию РФ. Если будет допущена просрочка, придется заплатить штраф стоимостью от 10 до 15 тысяч рублей.

Законодательство

Предприятия и ИП не вправе брать на работу лиц, имеющих гражданство другого государства, при наличии патентов, выданных до начала 2015 года. Это связано с тем, что до указанного времени приезжие с такими документами могли заниматься трудовой деятельностью только у работодателей без статуса ИП.

Согласно пункту 5 статьи 13 ФЗ № 115, патент предоставляется мигрантам на срок от 1 месяца до 1 года, за исключением жителей республики Таджикистан. Для последних это время увеличивается до 3 лет, поскольку между правительствами двух государств был заключен договор о взаимозащите трудовой деятельности своих граждан.

Продлить патент можно, не обращаясь в ФМС, но осуществив авансовый платеж по НДФЛ. Однако общий период действия разрешения не должен быть больше года. Заявление на переоформление документа подается не позже чем за 10 суток до того, как его срок будет истекать. Это можно сделать лишь единожды, как указано в пунктах 5 и 8 ст. 13.3 ФЗ № 115.

Трудоустроенный иностранец обязан представить в отдел ФМС копию соглашения с компанией-работодателем в течение 2 месяцев после получения патента. Бумаги подаются лично или путем отправки уведомления почтой. В противном случае документ аннулируется в соответствии с пунктами 22 и 7 статьи 13.3 ФЗ № 115.

При изменении ФИО или других паспортных данных иностранного гражданина, он должен сообщить об этом в миграционную службу, с целью редактирования информации в патенте. Заявление составляется на бланке, утвержденном Приказом российской ФМС № 639. Если сведения менялись еще за рубежом, приезжему следует обратиться в соответствующие органы в течение недели после пересечения границы с РФ. При нарушении срока в 7 дней, мигрант будет оштрафован на 4-5 тыс. рублей. Порядок внесения корректировок в патент установлен ФМС России и прописан в пунктах 15 и 29 статьи 13.3 ФЗ № 115 и части 4 ст. 18.10 КоАП РФ.

В законе нет единого стандарта об указании в патенте специального образования, профессии и вида трудовой деятельности. Но власти регионов могут принять такое решение на местном уровне. Тогда разрешительный документ с новой информацией будет выдан через 10 дней после уведомления ФМС о приказе городской или областной администрации, согласно пунктам 16 и 29 статьи 13.3 ФЗ № 115.

Ответственность за просрочку патента для физических лиц и ИП

Если приезжий вовремя не произвел авансовый платеж по НДФЛ, его документ, разрешающий трудовую деятельность в РФ, считается недействительным. Поэтому иностранец отстраняется от работы на время до месяца, согласно статье 327.5 ТК РФ. Если за этот период сотрудник компании не оформит другой патент, его требуется уволить по ст. 327. 6 ТК РФ.

Сроки расторжения трудового соглашения зависят от оснований для этого. Работника освобождают от должностных обязанностей через месяц после прекращения действия:

- разрешения или патента на трудовую деятельность;

- РВП в Российской Федерации;

- ВНЖ в РФ;

- полиса обязательного медицинского страхования или иного договора об оказании подобной помощи.

Чтобы оформить новый патент после просрочки старого, иностранному гражданину следует:

- сделать въезд-выезд на границу;

- обновить миграционную карту;

- по приезду в РФ встать на учет в течении 7 суток ;

- собрать полный пакет документов (список указан выше);

- подать эти бумаги в ФМС для получения патента (на это у мигранта есть 30 дней с момента въезда в Россию).

Но как быть, если просроченный документ принадлежит индивидуальному предпринимателю? Будет ли ИП оштрафован или в дальнейшем не сможет пользоваться ПСН (патентной системой налогообложения). Законодательство в этой области серьезно изменилось по отношению к 2016 году.

На сегодняшний день неуплата стоимости патента уже не является основанием для утраты права пользования ПСН. Федеральный Закон № 301 внес корректировки в Налоговый Кодекс. Статья 346.45 была отредактирована, что в лучшую сторону поменяло правила предпринимательской деятельности на основе патента. В настоящее время существует только два основания для отмены ПСН и перехода к ОСНО:

- превышение максимальной суммы прибыли за год при работе компании на основе патента – от 60 миллионов рублей;

- численность наемных сотрудников, в том числе трудящихся по договорам ГСХ, выше допустимой – 15 человек

Таким образом, даже если у индивидуального предпринимателя есть задолженность по патенту, это не значит, что он навсегда лишится ПСН.

Нормативы для ИП стали проще, им уже не надо переходить к общей системе. А значит, они не должны в начале календарного года высчитывать долги по НДФЛ, имуществу, УСН и ЕСХН, в зависимости от используемого режима и представлять отчет в инспекцию. Однако налоговая ответственность за просрочку патента все же есть, и об этом не следует забывать. Но это касается только тех ИП, которые оформили разрешение после выхода закона, то есть позже 30 ноября 2016. Если документ получен в 2017, произведенный с опозданием денежный перевод не приведет к переходу на ОСНО.

Как и когда нужно совершать платежи сказано в статье 346.51 НК РФ. Вычисления осуществляются в отделе ИФНС по месту регистрации ИП. Итоговая дата перевода денежных средств за использование ПСН связана со сроком, на который выдано разрешение:

- до 6 месяцев – налог выплачивается в полном объеме не позднее прекращения действия патента;

- более 6 месяцев в календарном году – уплачивается одна треть налога в течение 90 суток с момента получения документа, а остальную часть – до его окончания

При нарушении установленных законом сроков, работники ФНС отправляют предпринимателям уведомления, о том, что нужно погасить неустойки, штрафы и пени. Величина санкций, регламентируемых НК РФ, составляет 20% от суммы основного платежа при первичной и 40% — при вторичной просрочке.

Как правильно закрыть патент ИП

Индивидуальный предприниматель, работающий по патентной системе налогообложения (ПСН), как и любой другой, может в любой момент решить прекратить свой бизнес. Если это происходит тогда, когда подходит к концу срок патента, специально предпринимать ничего не нужно, патент будет аннулирован автоматически. Если предприниматель захочет продолжить свои действия с этой же системой налогообложения, ему понадобится новый патент с новым сроком действия. Но если патент продолжает действовать, а ИП собирается «свернуться», как правильно поступить, чтобы не нажить неприятностей с налоговой?

Полная пошаговая инструкция закрытия патента индивидуальным предпринимателем самостоятельно – в этой статье.

Налоговая инспекция обязывает

Патентная система налогообложения – удобная и выгодная для предпринимателей форма деятельности в определенных регионах, поскольку ИП на патенте не платят многие налоги и сборы, характерные для других видов налоговых систем, а также не требуется предоставлять обязательные для всех других предпринимателей регулярные отчеты и декларации. Дополнительные удобства – в разрешении не вести бухучет и не применять кассовые аппараты. Взаимоотношения между налоговой и ИП на ПСН – предельно прозрачные и максимально упрощенные.

Единственное серьезное требование, выдвигаемое налоговой к «патентщикам», помимо своевременной уплаты сборов, – правильно закрыть налоговую отчетность при ликвидации ИП.

ВАЖНО! Нарушение процедуры закрытия ИП на патентной системе налогообложения может повлечь начисление штрафов и пеней в результате возникновения задолженностей по налогам.

Зачем закрывать патент досрочно

Может возникнуть вопрос, для чего предпринимать шаги по закрытию патента? Возможно, логичнее просто подождать конца срока его действия для автоматического аннулирования? Если даже деятельность уже не ведется, нужно только продолжать вести КУДиР. Такой путь возможен, но при этом предприниматель потеряет часть стоимости патента, уплаченную им ранее.

Министерство финансов РФ разъяснило, что, согласно нормам пункта 8 статьи 346.45 Налогового кодекса РФ, ИП должен поставить налоговую в известность о прекращении деятельности по патенту или утраты права на него в течение одной декады. Если этот срок удастся выдержать, ИП получает право на возврат части затраченных на патент денег.

К СВЕДЕНИЮ! Налоговики производят перерасчет по следующей схеме: если патент выдавался на год, нужно вычислить, какая доля процентной ставки соответствует одному месяцу, то есть разделить это число на 12, а затем умножить на количество использованных месяцев. Полученная цифра покажет, какую долю от патента следует оставить в бюджете, а остаток вернут предпринимателю.

Если ИП не проинформировал налоговую

Если ИП не предоставил в налоговую этой информации вовремя, то патент продолжает считаться действующим вплоть до истечения срока, на который он был выдан. ИП должен продолжать вносить предусмотренные платежи, иначе налицо окажется просрочка, влекущая, помимо взыскания недоимки, начисление штрафа и пени, а вдобавок перевод на общую систему налогообложения с пересчетом всех налогов со дня выдачи патента.

Пошаговый алгоритм закрытия патента

Многие предприниматели считают, что процесс ликвидации ИП слишком сложен, чтобы выполнять его самостоятельно, и обращаются для этой цели к специалистам. Особенно такое мнение укоренилось у бизнесменов, выбравших для себя ПСН, поскольку их контакты с налоговыми органами в процессе работы были минимальными. Между тем правильное и последовательное выполнение всех шагов гарантирует нужный результат без возникновения проблем и осложнений. ИП, в том числе и на патенте, вполне под силу самостоятельно пройти весь путь закрытия шаг за шагом.

Шаг 1. Подготовка к закрытию. Этот момент характерен для предпринимателя на любой налоговой системе. Нужно точно знать, куда именно обращаться и что для этого понадобится. Плательщики ПСН должны выяснить два важных момента:

- к какому именно региональному отделению налоговой службы они относятся;

- на какие реквизиты потребуется перечислять госпошлину за ликвидацию ИП.

Шаг 2. Подготовка заявления отказа от патента. Бланк для заполнения можно взять в налоговой инспекции или скачать самостоятельно. Обратите внимание, чтобы это была последняя актуальная версия – форма 26.5-4, утвержденная Приказом ФНС от 14 декабря 2012 года № ММВ-7-3/957. Напоминаем, что дата на заявлении должна быть не позже 10 дней с момента фактического прекращения хоздеятельности. Именно этот день будет в будущем считаться моментом снятия с налогового учета.

Если вы переживаете по поводу правильности заполнения заявления, можно воспользоваться услугами профессионалов или специальными онлайн-сервисами, предназначенными для оказания помощи в подготовке такой документации. Сформированные таким образом документы проверяет юрист, и, если где-то вкралась ошибка, вышлет заказчику правки и рекомендации. Стоимость такой услуги ниже, чем полное поручение ликвидации ИП стороннему сервису.

Шаг 3. Оплата госпошлины. ИП необходимо внести по выясненным ранее реквизитам фиксированную сумму в 160 рублей (на сегодня государственная пошлина за это юридически значимое действие именно такова). Квитанцию об уплате надо сохранить.

Шаг 4. Подача документов в отделение ФНС. Еще раз уточняем, что для закрытия необходимо иметь при себе следующие бумаги:

- заполненное заявление по установленной форме;

- квитанцию по уплате государственной пошлины;

- паспорт физического лица – ИП.

ОБРАТИТЕ ВНИМАНИЕ! Личную подпись на заявлении нужно поставить непосредственно перед подачей – ее подлинность должен засвидетельствовать налоговый инспектор.

После подачи документов ИП получит от инспектора соответствующую расписку.

Если нет возможности принести документы в налоговую лично, это можно сделать одним из санкционированных законом способов:

- доверить другому лицу (придется предъявить нотариально оформленную доверенность и удостоверение личности заменяющего лица);

- отправить по почте с описью вложения и уведомлением (в этом случае бланк заявления также должен быть заверен нотариусом).

Шаг 5. Получение выписки из ЕГРИП и свидетельства о ликвидации ИП. Спустя 5 дней, выделяемых законом для рассмотрения нашего заявления, понадобится еще один визит в налоговую. По предъявлении паспорта налоговый инспектор выдаст выписку из Единого госреестра индивидуальных предпринимателей о том, что деятельность данного физического лица в качестве ИП прекращена. Вторым получаемым документом будет свидетельство о госрегистрации прекращения деятельности ИП.

ВНИМАНИЕ! Если человек не явится за этими бумагами в установленный срок, налоговая служба отправит их по почте, указав адрес, значащийся в регистрационных бумагах ИП.

| Видео (кликните для воспроизведения). |

Шаг 6. Сдача отчетности. Для беспроблемного завершения ликвидации ИП должен полностью отчитаться перед налоговиками. Декларацию нужно подать не позже 25 числа месяца, наступившего после того, в котором закрывался патент и производилась ликвидация ИП. При этом не имеет значения, велась ли деятельность или уже нет. До этого нужно закрыть расчетный счет в банке, если он был, а также снять с учета кассовый аппарат, если предприниматель на ПСН его все-таки применял.

Источники

Великородная, Л. И. Государственная регистрация юридических лиц: от создания до ликвидации / Л.И. Великородная. — М.: Московская Финансово-Промышленная Академия, 2011. — 304 c.

Радько, Т. Н. Теория государства и права / Т.Н. Радько. — М.: Академический проект, 2005. — 720 c.

Смоленский, М. Б. Теория государства и права для студентов вузов / М.Б. Смоленский. — М.: Феникс, 2014. — 256 c.- ред. Яблоков, Н.П. Криминалистика: Практикум; М.: Юристъ, 2011. — 575 c.

Здравствуйте. Я юрист с 20 летним стажем работы в г. Москва. Буду рад поделиться с Вами своими знаниями и опытом.